Từ quý 2, ngân hàng sẽ "sáng cửa" nhờ bất động sản hồi phục và khung pháp lý mới

Trong quý 1/2025, chất lượng tài sản của hệ thống ngân hàng Việt Nam tiếp tục chịu sức ép khi nợ xấu tăng mạnh và tỷ lệ bao phủ nợ xấu (LLR) giảm đáng kể. Tuy nhiên, báo cáo của Công ty Chứng khoán Yuanta Việt Nam cho rằng, bức tranh ngành ngân hàng có thể sớm bước vào giai đoạn cải thiện từ nửa cuối năm, nhờ cú hích từ thị trường bất động sản, cùng với việc luật hóa Nghị quyết 42 và các chính sách hỗ trợ vĩ mô.

Nợ xấu tăng, LLR tụt dưới ngưỡng an toàn

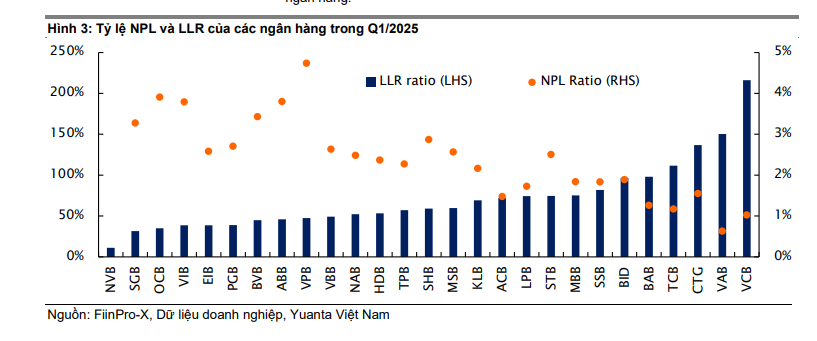

Theo thống kê từ 28 ngân hàng thương mại, tỷ lệ nợ xấu (NPL) toàn ngành trong quý 1/2025 đã tăng 23 điểm cơ bản so với quý trước, lên mức 2,16%. Cùng lúc, tỷ lệ LLR giảm về mức 80%, thấp hơn đáng kể so với ngưỡng an toàn 100%, đánh dấu quý thứ 6 liên tiếp hệ thống ngân hàng hoạt động dưới mức dự phòng rủi ro kỳ vọng.

Đáng chú ý, sự gia tăng nợ xấu không đến từ các khoản vay tái cơ cấu theo Thông tư 02 hay ảnh hưởng thiên tai, mà chủ yếu xuất phát từ các khoản nợ xấu mới phát sinh...

Bất động sản và pháp lý sẽ “giải cứu” chất lượng tài sản ngân hàng

Dù triển vọng ngắn hạn vẫn còn đối mặt với nhiều áp lực, nhưng theo đánh giá của Chứng khoán Yuanta, giai đoạn nửa cuối năm 2025 có thể sẽ mở ra chu kỳ phục hồi chất lượng tài sản của các ngân hàng, nhờ ba trụ cột mang tính nền tảng.

Trước hết, thị trường bất động sản được kỳ vọng sẽ hồi phục rõ nét từ quý 3/2025. Mặc dù trong quý 1, tăng trưởng tín dụng mua nhà vẫn còn khá khiêm tốn, chỉ khoảng 2% so với quý trước ở các ngân hàng như ACB, MSB, TCB, VCB và VPB, nhưng Yuanta nhận định sự bùng nổ trở lại của lĩnh vực này sẽ được thúc đẩy bởi làn sóng đầu tư hạ tầng, tiến trình sáp nhập địa phương và cải cách quy hoạch vùng đang được Chính phủ quyết liệt triển khai.

Bên cạnh đó, các rào cản pháp lý vốn đang đè nặng lên các dự án bất động sản cũng đang dần được tháo gỡ. Những động thái tích cực từ phía Chính phủ đã và đang góp phần giải phóng nguồn cung bị dồn nén trong thời gian dài, qua đó kích thích mạnh mẽ nhu cầu vay vốn để mua nhà, đầu tư và phát triển dự án.

Đáng chú ý, việc luật hóa Nghị quyết 42 được xem là bước ngoặt lớn trong công tác xử lý nợ xấu của ngành ngân hàng. Khi chính thức trở thành luật, Nghị quyết này sẽ thiết lập một khung pháp lý ổn định và lâu dài, giúp các tổ chức tín dụng thuận lợi hơn trong việc thu hồi và xử lý tài sản đảm bảo – mà phần lớn là bất động sản, chiếm tới 80-90% tổng giá trị tài sản thế chấp trong hệ thống.

Yuanta cho rằng, những cải cách này sẽ mang lại lợi thế đặc biệt cho các ngân hàng hiện đang có tỷ lệ nợ xấu ở mức cao như VPB, OCB, VIB, HDB, SHB, STB, TPB, BIDV và VietinBank, khi họ có thể rút ngắn thời gian thu hồi nợ và nhanh chóng cải thiện chất lượng tài sản trong thời gian tới.

Chất lượng tài sản sắp “chạm đáy” – Kỳ vọng hồi phục

Báo cáo của Yuanta kết luận rằng, mặc dù hệ thống ngân hàng đang đối mặt nhiều thách thức ngắn hạn, giai đoạn “chạm đáy” của chất lượng tài sản có thể đã đến gần. Từ quý 3 trở đi, động lực hồi phục sẽ đến từ thị trường bất động sản, khung pháp lý rõ ràng hơn, cùng chính sách điều hành vĩ mô linh hoạt.

Nếu các yếu tố này được triển khai đồng bộ, chu kỳ cải thiện chất lượng tài sản có thể sẽ bắt đầu từ nửa cuối năm 2025, mở ra cơ hội để các ngân hàng từng bước củng cố bảng cân đối kế toán và quay lại chu kỳ tăng trưởng lành mạnh.

Anh Mai

Link nội dung: https://pld.net.vn/tu-quy-2-ngan-hang-se-sang-cua-nho-bat-dong-san-hoi-phuc-va-khung-phap-ly-moi-a19751.html