S&P nâng hạng tín nhiệm Việt Nam, doanh nghiệp cần tận dụng cơ hội ra sao?

Việc cải thiện thứ hạng này sẽ mở ra nhiều con đường phát triển mới, cho Việt Nam cũng như khu vực doanh nghiệp trong nước, nhất là về chi phí vốn cũng như dòng vốn đầu tư gián tiếp vào Việt Nam.

Ngày 26/5/2022, S&P Global Ratings (“S&P”) đã nâng xếp hạng tín nhiệm quốc gia dài hạn của Việt Nam lên mức BB+ với triển vọng Ổn định. Trong bối cảnh triển vọng không mấy sáng sủa của kinh tế thế giới sau COVID-19 và ảnh hưởng của xung đột Nga-Ucraina, việc Việt Nam được một tổ chức xếp hạng tín nhiệm uy tín hàng đầu thế giới nâng hạng cho thấy góc nhìn tích cực đối với Việt Nam trên thị trường vốn quốc tế.

Tổ chức xếp hạng tín nhiệm S&P Global Ratings nâng xếp hạng tín nhiệm quốc gia dài hạn của Việt Nam lên mức BB+, triển vọng “Ổn định”, dự báo dự báo tăng trưởng GDP năm 2022 của Việt Nam khoảng 6,9% với xu hướng dài hạn là 6,5-7% từ năm 2023 (ảnh minh họa. Nguồn: Vinatex)

Vì sao Việt Nam được S&P nâng hạng lên BB+?

Theo công bố của S&P, ngoài việc ghi nhận sự hồi phục mạnh mẽ của nền kinh tế Việt Nam hậu COVID-19, cũng như tăng trưởng mạnh nhờ xuất khẩu và đầu tư nước ngoài FDI, yếu tố quan trọng được S&P đề cập đó là những cải thiện mạnh mẽ về các quy trình thủ tục hành chính của Chính phủ Việt Nam về quy trình thực hiện nghĩa vụ nợ nước ngoài do Chính phủ bảo lãnh. Bên cạnh các điểm mạnh, S&P cũng ghi nhận những điểm cần cải thiện bao gồm tăng trưởng GDP chưa như dự báo của S&P, giải ngân đầu tư công chậm và một số điểm yếu của hệ thống ngân hàng – tài chính Việt Nam.

Việc nâng hạng này có lợi ích gì cho doanh nghiệp Việt Nam?

Chúng tôi cho rằng lần đánh giá này là một bước tiến quan trọng đối với nền kinh tế và thị trường vốn Việt Nam bởi những lý do sau:

Nâng hạng tín nhiệm quốc gia trong thời điểm kinh tế toàn cầu có nhiều bất ổn cho thấy sự công nhận về vị thế của kinh tế Việt Nam trên trường quốc tế và trong khu vực. Sau đại dịch COVID-19, Việt Nam là nước duy nhất trong 8 nước khối ASEAN được nâng hạng năm 2022, trong khi phần lớn các nước giữ nguyên, riêng Malaysia và Lào được Fitch Ratings hạ 1 bậc xuống lần lượt là BBB+ và CCC.

Mức điểm BB+ đã tiệm cận với nhóm điểm mức Đầu tư của S&P, tức là nếu lên đến điểm BBB-, Việt Nam sẽ lọt vào tiêu chí đầu tư của nhiều định chế tài chính trên thế giới. Mức BBB- sẽ giúp đưa Việt Nam lên chỉ còn thấp hơn Indonesia 1 bậc và thấp hơn Thái Lan, Philippines và Malaysia 2 bậc.

Nâng hạng tín nhiệm giúp giảm chi phí huy động vốn không chỉ cho trái phiếu Chính phủ Việt Nam trong sự quan tâm của các nhà đầu tư quốc tế mà còn cho doanh nghiệp Việt Nam khi tham gia vào thị trường nợ quốc tế. Mặc dù không có thống kê về chênh lệch lãi suất giữa BB và BB+, thông lệ quốc tế cho thấy nếu vươn lên mức xếp hạng BBB, chênh lệch trung bình của các khoản vay sẽ là 150 đến 300 điểm phần trăm về lãi suất. Điều này đồng nghĩa với chi phí huy động của doanh nghiệp sẽ giảm đi đáng kể, đơn cử như lô trái phiếu quốc tế 525 triệu USD của VinGroup, theo tính toán của chúng tôi, chi phí vốn hàng năm có thể giảm được từ 8 đến 16 triệu USD nếu như lãi suất vay được xác định dựa trên mức xếp hạng ở mức BBB của Việt Nam. Dĩ nhiên, điều này còn phụ thuộc vào mức xếp hạng của chính doanh nghiệp tổ chức phát hành nữa.

Việc nâng hạng cũng giúp “nâng trần” xếp hạng đối với tất cả các doanh nghiệp của Việt Nam bởi S&P. Mức trần xếp hạng tín nhiệm này đã làm giảm đáng kể mức độ phân hóa về điểm xếp hạng tín nhiệm giữa các đơn vị phát hành công cụ nợ trên thị trường vốn quốc tế, dẫn đến việc nhà đầu tư gặp khó khăn trong phân loại và đánh giá giữa các hồ sơ tín nhiệm của đơn vị phát hành công cụ nợ, đặc biệt đối với nhà đầu tư cá nhân và nhà đầu tư nước ngoài. Do đó, xếp hạng theo các tổ chức quốc tế chỉ có tác dụng lớn đối với thị trường vốn quốc tế và không có nhiều ý nghĩa đối với thị trường vốn nội địa.

Ý nghĩa với nỗ lực để cải thiện mức điểm xếp hạng tín nhiệm quốc gia

Việc cải thiện thứ hạng này sẽ mở ra nhiều con đường phát triển mới, cho Việt Nam cũng như khu vực doanh nghiệp trong nước, nhất là về chi phí vốn cũng như dòng vốn đầu tư gián tiếp vào Việt Nam. Vào ngày 31/3/2022, Phó Thủ tướng Chính phủ Lê Minh Khái đã ký ban hành Quyết định số 412/QĐ-TTg phê duyệt “Đề án Cải thiện xếp hạng tín nhiệm quốc gia tới năm 2030” với mục tiêu cụ thể đến năm 2030 đạt mức xếp hạng tín nhiệm từ BBB- (đối với S&P và Fitch) và Baa3 (đối với Moody’s) trở lên. Việc nâng hạng lên BB+ là tín hiệu đáng mừng và đã góp phần đưa mục tiêu BBB- đến năm 2030 của Chính phủ có tính khả thi cao hơn nhiều. Theo chúng tôi quan sát, nếu như các tiêu chí tiếp tục được cải thiện thì chúng ta có thể về đích mục tiêu này sớm hơn vào 2025.

Tuy nhiên, để đạt được mục tiêu trên sớm hơn, bên cạnh sự thay đổi nội tại mang tính cơ bản của nền kinh tế Việt Nam thì chúng tôi thấy có những yếu tố sau đây nên được lưu ý:

Tăng cường minh bạch thông tin và dữ liệu về kinh tế – tài chính theo 5 nhóm tiêu chí đánh giá như trình bày ở trên, cả về số lượng và chất lượng. Theo báo cáo của S&P, Việt Nam còn nhiều khoảng trống về dữ liệu, độ trễ trong các báo cáo và chưa có độ chính xác cao.

Nâng cao chất lượng dữ liệu nợ nước ngoài, do số liệu này của Việt Nam còn thiếu đồng nhất và có một vài sai số. S&P nhận định rằng thiếu hụt dữ liệu về vị thế đầu tư quốc tế có thể khiến việc đánh giá rủi ro nợ nước ngoài thiếu chính xác.

Cải thiện hơn nữa về chính sách và thể chế bao gồm tăng cường khả năng vận hành chủ động của Ngân hàng Nhà nước (“NHNN”) trong các chính sách tiền tệ. S&P cho rằng năng lực của NHNN có thể được cải thiện để hỗ trợ phát triển kinh tế bền vững và hỗ trợ nền kinh tế trước những cú sốc kinh tế và tài chính.

Lưu ý tới rủi ro nợ tiềm tàng trong hệ thống ngân hàng đang ở mức vừa phải, bởi quy mô tín dụng của hệ thống so với GDP (hơn 150%) đang ở mức lớn so với quy mô phát triển của quốc gia và được xếp vào nhóm 9 trong Đánh giá Rủi ro tín dụng ngành Ngân hàng của S&P (1-10 từ thấp đến cao).

Sự khác biệt về thang điểm xếp hạng của S&P và trong nước

Mặc dù có sử dụng ký hiệu xếp hạng giống nhau nhưng các kết quả xếp hạng của các tổ chức quốc tế như S&P và Moody’s là hệ thống xếp hạng quốc tế. Tức là họ so sánh điểm tín dụng, hay nói cách khác là năng lực trả nợ của Việt Nam trong mối tương quan với các thị trường khác trên thế giới, từ các thị trường phát triển như Mỹ, Anh, Nhật Bản, Singapore cho đến các thị trường mới nổi và cận biên như Việt Nam.

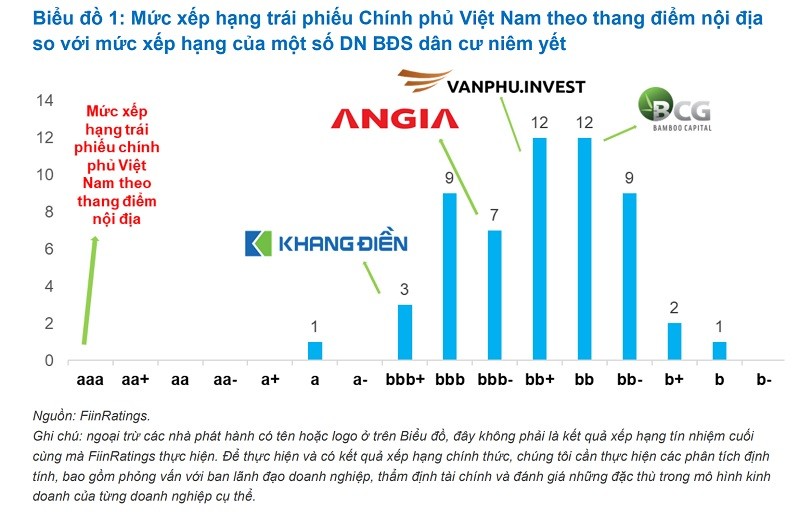

Mức BB+ của S&P khác với mức BB+ theo thang điểm nội địa của FiinRatings đang áp dụng tại Việt Nam

Trong khi đó, thang điểm xếp hạng nội địa của FiinRatings được xây dựng để so sánh khả năng đáp ứng nghĩa vụ tài chính của các doanh nghiệp trong môi trường kinh doanh của Việt Nam trong tất cả các ngành nghề khác nhau, sử dụng cơ sở dữ liệu chuẩn so sánh của Việt Nam. Theo đó, mức xếp hạng quốc gia (và cũng chính là mức xếp hạng của trái phiếu Chính phủ Việt Nam) theo thang điểm nội địa được xác định ở mức cao nhất là AAA và kết quả xếp hạng của tất cả các doanh nghiệp trong và ngoài nước đang hoạt động tại Việt Nam sẽ được neo theo mức điểm đó.

Có nhiều ý kiến cho rằng lãi suất trái phiếu chính phủ kỳ hạn 10 năm của Việt Nam hiện nay trong nước chỉ dưới 3%/năm tính theo đồng nội tệ VND, và thậm chí còn thấp hơn lãi suất với công cụ nợ tương tự của Chính phủ Mỹ tính theo USD trong khi mức xếp hạng tín nhiệm theo thang điểm quốc tế của Việt Nam lại thấp hơn nhiều so với AAA của Chính phủ Mỹ.

Lý giải cho điều này, kết quả xếp hạng BB+ của S&P chỉ áp dụng cho các nhà đầu tư quốc tế và hầu như không có giá trị với thị trường vốn nội địa, khi mà các yếu tố tác động đến quyết định của nhà đầu tư trong nước dựa hoàn toàn vào các yếu tố của môi trường vốn nội địa. Bên cạnh đó, thị trường vốn Việt Nam và thị trường quốc tế vẫn chưa thực sự liên thông ở mức cao. Thực tế một ngân hàng Việt Nam nếu thừa thanh khoản tiền VND thì có thể đầu tư vào trái phiếu Chính phủ Việt Nam ở mức khoảng 3%/năm cho kỳ hạn 10 năm chứ không thể áp dụng chuẩn mực quản trị rủi ro quốc tế để đòi hỏi một mức lãi suất 6-8% với mức định giá rủi ro theo chuẩn quốc tế.

Doanh nghiệp Việt Nam nên tận dụng sự thay đổi này ra sao?

Do mức trần được nâng lên BB+, chúng tôi dự báo sẽ có một số doanh nghiệp của Việt Nam có thể sẽ sớm được nâng hạng theo. Huy động vốn trên thị trường quốc tế sẽ góp phần đa dạng hóa kênh huy động vốn của nhiều doanh nghiệp Việt Nam. Bởi dữ liệu của chúng tôi chỉ ra mức lãi suất huy động (tính cả phí bảo lãnh) của nhiều DN BĐS ở mức rất cao, lên tới gần 7,4% bằng USD, cao hơn đáng kể nếu so với một số doanh nghiệp trong cùng ngành ở các quốc gia trong khu vực có điểm BBB hoặc A như chỉ ra ở trên.

Do đó, nhất là trong bối cảnh tỷ giá có xu hướng gia tăng, nghĩa vụ nợ bằng ngoại tệ có thể tăng theo và dẫn đến phát sinh lỗ tỷ giá cho các khoản vay hoặc trái phiếu bằng ngoại tệ, thị trường vốn nội địa vẫn là ưu tiên chính trong chiến lược vốn của doanh nghiệp Việt Nam. Do vậy, doanh nghiệp nên chú trọng nhiều hơn đến việc xây dựng năng lực tín dụng với thị trường vốn nội địa, bao gồm cả kênh huy động trái phiếu doanh nghiệp. Tiềm năng vốn của thị trường nội địa còn rất lớn với hơn 5 triệu tỷ VND số dư tiền gửi trong hệ thống ngân hàng và nhiều định chế tài chính, tín dụng, bảo hiểm, v.v. vẫn cần đa dạng hóa kênh đầu tư ngoài trái phiếu chính phủ Việt Nam. Bởi vậy công tác cải thiện hồ sơ tín dụng, cải thiện minh bạch công bố thông tin, trong đó xem xét thực hiện xếp hạng tín nhiệm nội địa, sẽ góp phần cho sự thành công của một chiến lược vốn tối ưu.

* Trưởng nhóm Nghiên cứu rủi ro tín dụng – Khối Dịch vụ Xếp hạng Tín nhiệm FiinRatings, FiinGroup

Link nội dung: https://pld.net.vn/sp-nang-hang-tin-nhiem-viet-nam-doanh-nghiep-can-tan-dung-co-hoi-ra-sao-a6780.html