Nobel Kinh tế 2022: Nghiên cứu về ngân hàng và khủng hoảng kinh tế

Giải Nobel Kinh tế 2022 vừa được Viện Hàn lâm Khoa học Hoàng gia Thụy Điển (RSAS) trao cho ba nhà kinh tế người Mỹ vì những nghiên cứu giúp chúng ta nâng cao hiểu biết về vai trò của hệ thống ngân hàng đối với nền kinh tế, đặc biệt là trong các cuộc khủng hoảng tài chính, và vì sao cần bảo vệ ngân hàng khỏi nguy cơ sụp đổ.

Bên cạnh Huy chương Nobel, cựu Thống đốc Cục Dự trữ Liên bang (FED) – TS. Ben S. Bernanke (hiện công tác tại Viện Brookings Institute), GS. Douglas W. Diamond từ ĐH Chicago, và GS. Philip H. Dybvig từ ĐH Washington St. Louis sẽ cùng chia sẻ khoản tiền thưởng trị giá 10 triệu Krona Thụy Điển (hơn 885 ngàn USD).

Năm 1983, khi đang giảng dạy tại ĐH. Stanford, TS. Bernanke đã công bố một bài báo1 lý giải: các vụ phá sản ngân hàng có thể châm ngòi cho khủng hoảng tài chính, thay vì chỉ đơn thuần là kết quả của khủng hoảng. Phân tích Đại suy thoái thập niên 1930 – được xem là tồi tệ nhất trong lịch sử thế giới hiện đại, ông phát hiện thấy chính sự đổ vỡ của hệ thống ngân hàng là nhân tố quyết định khiến cuộc khủng hoảng trở nên sâu sắc và kéo dài dai dẳng.

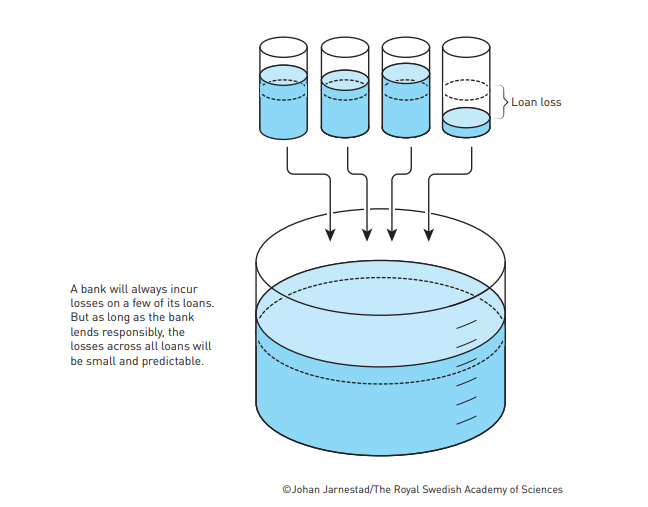

Để nền kinh tế vận hành hiệu quả, tiền tiết kiệm gửi trong ngân hàng của người dân cần được chuyển hóa thành những khoản đầu tư. Nhưng nghịch lý ở đây là: trong lúc người tiết kiệm muốn nhanh chóng lấy lại tiền của mình khi phát sinh rủi ro thì các doanh nghiệp hoặc người mua nhà lại không thích bị ép phải hoàn trả sớm khoản vay. Trong trường hợp ngân hàng phá sản, những thông tin giá trị liên quan đến người vay bị thất lạc và không thể được khôi phục chỉ trong một sớm một chiều, qua đó làm sụt giảm nghiêm trọng khả năng chuyển hóa tiền tiết kiệm thành hoạt động đầu tư.

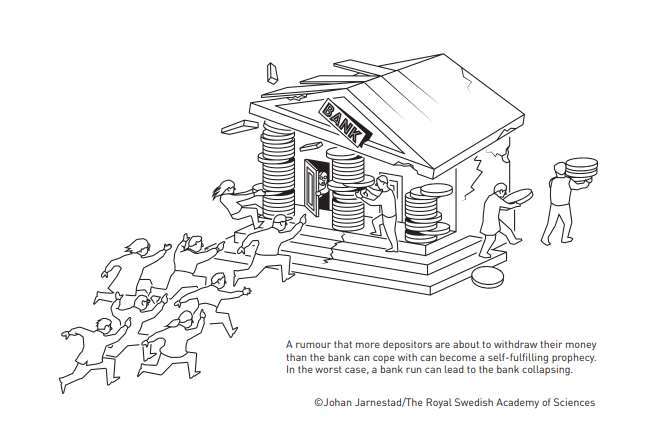

Cũng trong năm 1983, GS. Diamond và Dybvig đã công bố một bài báo2 khác về các rủi ro cố hữu từ sự biến đổi kỳ hạn (maturity transformation) – quá trình chuyển hóa những khoản vay ngắn hạn thành hoạt động cho vay [để đầu tư] dài hạn. Nghiên cứu chỉ ra cách ngân hàng tạo thanh khoản (liquidity), và thanh khoản này rất dễ chịu tác động bởi những biến cố khiến khách hàng hoang mang – đòi rút hết tiền – nếu không có bảo hiểm tiền gửi hoặc các biện pháp bảo vệ khác.“Đó là một trong những bài báo được trích dẫn nhiều nhất thuộc lĩnh vực kinh tế tài chính” – thông cáo báo chí của ĐH Washington St. Louis, nơi GS. Dybvig đang làm việc viết. Cùng với GS. Diamond, ông đã phát minh ra mô hình Diamond-Dybvig lý giải cơ chế động lực (dynamics) của hiện tượng bank run (khách hàng ồ ạt đến ngân hàng rút tiền). Hai ông nhận định, các khoản tiền gửi được dùng để tài trợ hoạt động cho vay kinh doanh sẽ không bền vững, cho nên ngân hàng cần một cơ chế bảo vệ từ chính phủ – chẳng hạn bảo hiểm tiền gửi, hơn cả người đi vay.

“Công trình của ba nhà khoa học đoạt giải đã xây dựng nền móng cho sự hiểu biết hiện đại về vai trò của hệ thống ngân hàng, tại sao nó lại dễ bị tổn thương và chúng ta cần phải làm gì”, nhà kinh tế John Hassler tại Viện Nghiên cứu Kinh tế Quốc tế thuộc ĐH Stockholm – thành viên hội đồng trao giải – phát biểu.

Trả lời phỏng vấn qua điện thoại, khi được hỏi về những khuyến nghị cho các ngân hàng và chính phủ trong bối cảnh thị trường hỗn loạn hiện nay – nhiều ngân hàng trung ương trên khắp thế giới đang áp dụng biện pháp tăng lãi suất để kiềm chế lạm phát, GS. Diamond nói khủng hoảng tài chính thường có xu hướng trở nên tồi tệ thêm nếu người dân đánh mất niềm tin vào sự ổn định của hệ thống ngân hàng. Vì thế, lời khuyên là chúng ta hãy sẵn sàng chuẩn bị ứng phó, cần đảm bảo ngân hàng hoạt động lành mạnh, theo cách đo lường được và minh bạch trước những thay đổi liên quan đến chính sách tiền tệ. Tuy nhiên, ông đánh giá thế giới hiện nay đã có sự chuẩn bị tốt hơn nhiều so với thời điểm năm 2008 (khủng hoảng thị trường nhà đất Mỹ). Mặc dù vậy, các lỗ hổng mà ông và GS. Dybvig đã phát hiện cũng có thể được áp dụng với các khu vực khác của hệ thống tài chính như công ty bảo hiểm hoặc quỹ tín thác (mutual fund) chứ không chỉ riêng lĩnh vực ngân hàng.

TS. Louise Sheiner – Giám đốc Trung tâm Hutchins về Chính sách Tài chính và Tiền tệ tại Viện Brookings – viết trong email: “Tôi thực sự vui mừng vì Bernanke được trao giải Nobel. Ông ấy là đại diện tiêu biểu của lớp người quan tâm đến thực tiễn, có hiểu biết sâu sắc về nó và đủ tự tin để hành động dũng cảm vượt ra ngoài biên giới của sự hàn lâm nếu cần thiết.” Tuy nhiên, cũng theo tác giả Andrew Ross Sorkin từ New York Times thì đã có một cuộc tranh luận diễn ra ra trên CNBC về vai trò của FED do Bernanke dẫn dắt trong giai đoạn 2008. Không ít người chỉ trích FED vì đã can thiệp cứu các ngân hàng sắp phá sản bằng cách mua trái phiếu hoặc một số biện pháp khác, ...

Theo Nobel Prize, WSJ

Tham khảo

1. Bernanke, B. S. (1983). Nonmonetary Effects of the Financial Crisis in the Propagation of the Great Depression. The American Economic Review, 73(3), 257–276.

2. Diamond, D. W. & Dybvig, P. H. (1983). Bank Runs, Deposit Insurance, and Liquidity, Journal of Political Economy, University of Chicago Press, vol. 91(3), pages 401-419.

Hải Đăng

Link nội dung: https://pld.net.vn/nobel-kinh-te-2022-nghien-cuu-ve-ngan-hang-va-khung-hoang-kinh-te-a9225.html