Lãi suất ảnh hưởng ngày càng lớn tới thị trường chứng khoán

Thị trường chứng khoán đang gặp áp lực giảm điểm mạnh cả về thanh khoản và điểm số. Từ đầu tháng 9, VN-Index đã mất 19% và đang trên đà kiểm lại mốc hỗ trợ 1.000 điểm.

Theo Công ty Chứng khoán Agribank, xét về mặt định giá, thị trường đang ở vùng giá hấp dẫn so với lịch sử và nhiều cơ hội đầu tư dài hạn được mở ra. Tuy nhiên, giai đoạn này nhiều yếu tố vĩ mô bất định đang diễn ra đẩy rủi ro thị trường tăng cao như: sự kiện xung đột Nga – Ukraine, chính sách Zero-Covid của Trung Quốc, FED tăng lãi suất, rủi ro lạm phát, tỷ giá biến động và kinh tế suy thoái.

Mặt bằng lãi suất có xu hướng tăng

Lãi suất có xu hướng gia tăng trên toàn cầu do các ngân hàng trung ương trên thế giới đang đẩy mạnh chính sách thắt chặt tiền tệ trong bối cảnh lạm phát toàn cầu tăng cao. Các ngân hàng trung ương đã liên tục công bố mức tăng lãi suất cao nhất kể từ đầu năm 2009.

Cục Dự trữ Liên bang Mỹ (Fed): tiếp tục nâng lãi suất cơ bản 3 lần liên tiếp lên 0,75 điểm phần trăm (mức cao nhất kể từ năm 1994) lên mức 3%-3,25%, và đưa lãi suất về mức trước dịch để giảm thiểu lạm phát nhằm chuẩn bị cho một chu kỳ thắt chặt chính sách tiền tệ, đồng thời chuẩn bị cho việc cắt giảm quy mô của bảng cân đối kế toán. Xu hướng này được dự báo sẽ tiếp diễn trong thời gian tới, đặc biệt trước thông tin lạm phát CPI tháng 8 của Mỹ tiếp tục tăng nhanh hơn so với dự kiến đạt mức 8,3% yoy và có thể neo cao thời gian tới. Theo khảo sát, FOMC (Ủy ban Thị trường Mở Liên bang Mỹ) kỳ vọng lãi suất sẽ tăng lên mức 4,4% cuối năm nay thay vì 3,8% như các dự báo trước đây và ở mức 4,6% vào năm 2023.

Ngân hàng Trung ương châu Âu (ECB) cũng đã tăng mạnh lãi suất thêm 0,75 điểm cơ bản ở cả 3 loại lãi suất chính. Lãi suất tái cấp vốn nâng lên 1,25%/năm và lãi tiền gửi qua đêm tăng từ 0% lên 0,75%. Đây là lần tăng lãi suất cao nhất trong một thời gian dài lãi suất duy trì ở mức âm.

Tại Việt Nam, mặt bằng lãi suất đang có xu hướng tăng. Lãi suất trái phiếu Chính phủ 10 năm đang tăng kể từ đầu năm nay và hiện về mức bình quân trước dịch Covid là năm 2019. NHNN Việt Nam đã quyết định tăng lãi suất điều hành thêm 100 điểm cơ bản sau khi FED tiếp tục chính sách thắt chặt tiền tệ bằng việc tăng lãi suất lên 0,75%. Nhiều NHTM cũng đã bắt đầu tăng lãi suất huy động, dao động trong khoảng 5,5 – 7,55% với mức tăng từ 0,8% – 1%/năm so với đầu năm.

Tác động

Việc ngân hàng trung ương FED tăng lãi suất đã đẩy giá đồng USD tăng so với VNĐ và các đồng tiền khác. Chỉ số US Dollar Index (DXY) thể hiện sức mạnh của đồng USD đang tăng hơn 15% từ đầu năm và vượt mức đỉnh đầu năm 2020. Các đồng tiền EUR, JPY đều đang mất giá so với đồng USD. VNĐ cũng chịu áp lực mất giá sau 2 năm VNĐ lên giá so với USD. Tỷ giá USD/VND dự báo sẽ tiếp tục tăng khi FED có thể tăng lãi suất thêm 2 lần nữa trong các tháng cuối năm.

Theo Chứng khoán Agribank, lãi suất tăng mạnh có thể làm thị trường tài chính biến động mạnh. Dòng vốn đầu tư vào thị trường chứng khoán có nguy cơ rút ra khỏi các thị trường mới nổi và tìm đến các kênh an toàn, các khu vực có lãi suất tăng. Trong quá khứ, khi FED tăng lãi suất như năm 2013, thị trường tài chính các quốc gia mới nổi và đang phát triển là biến động lớn với việc tiền nội tệ giảm giá, dòng vốn đầu tư ra ngoài, giá cổ phiếu giảm, thiếu thanh khoản nên họ buộc phải thắt chắt chính sách tiền tệ.

Ngoài ra, lãi suất tăng cũng làm gia tăng áp lực nợ vay. Chi phí vay nợ nước ngoài tăng lên: Lãi suất toàn cầu tăng sẽ khiến chi phí đi vay nợ nước ngoài của Chính phủ tăng cao và gánh nặng trả nợ cũng tăng theo. Do đó, điều này sẽ tác động đến các quốc gia có tỷ lệ nợ vay lớn sẽ phải trả số tiền nợ lớn hơn hoặc phải tìm cách để đảo nợ. Các thị trường mới nổi và đang phát triển (EMDE) được World Bank đánh giá là dễ chịu tổn thương nhất khi đối mặt với áp lực trả nợ cao do nợ vay nước ngoài của các thị trường mới nổi hơn 10 năm trở lại đây gia tăng nhanh chóng và dẫn đầu trong số các thị trường khác.

Tăng lãi suất cũng làm gia tăng chi phí vay nợ của doanh nghiệp, hộ gia đình, cá nhân tăng: Lãi suất tăng dẫn đến gia tăng áp lực tài chính của doanh nghiệp, hộ gia đình cũng như cá nhân, dẫn đến các khoản vỡ nợ. Chi phí vay tăng cũng khiến cho vay tiền trở nên đắt đỏ hơn, người dân sẽ chi tiêu ít đi, tiết kiệm hơn.

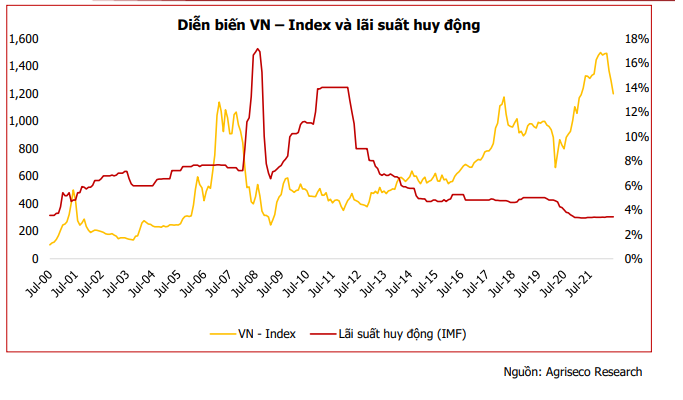

Nhìn lại lịch sử lãi suất và thị trường chứng khoán (TTCK) Việt Nam

Theo Chứng khoán Agribank, Giai đoạn 1 (2000 – 2003), lãi suất có xu hướng tăng, thị trường chứng khoán ảm đạm và giảm.

Giai đoạn 2 (2004 – 2007), lãi suất duy trì ổn định và ở mức thấp hỗ trợ tốt cho TTCK và các doanh nghiệp, tạo môi trường cho TTCK bùng nổ bên cạnh các nhân tố vĩ mô khác.

Giai đoạn 3 (2008 – 2009), mặt bằng lãi suất và lạm phát tăng vọt, nền định giá quá cao là một trong những tác nhân gây ra đổ vỡ thị trường. Trong giai đoạn này, lãi suất sau đó đã nhanh chóng hạ nhiệt trước lo ngại suy thoái kinh tế, giá cổ phiếu cũng đã hồi phục trở lại.

Giai đoạn 4 (2010 – 2013), lãi suất tiếp tục tăng cao, NHNN phải đặt trần lãi suất huy động 14% đi kèm là sự đổ vỡ của thị trường bất động sản khiến TTCK giảm mạnh.

Giai đoạn 5 (2014-2021), mặt bằng lãi suất giảm dần, trong đó giảm sâu trong giai đoạn Covid, tạo sự ổn định vĩ mô và giúp TTCK phát triển.

Xét về tương quan, theo Chứng khoán Agribank, lãi suất ảnh hưởng ngày càng lớn tới Thị trường chứng khoán.

Cụ thể, giai đoạn 2000 – 2021, hệ số tương quan (theo chuỗi dữ liệu tháng) giữa mặt bằng lãi suất huy động và VN – Index là -0,33 thể hiện hai yếu tố này có mối tương quan ngược chiều. Trong đó, giai đoạn 2006 – 2021 và giai đoạn 2014 – 2021 mối tương quan ngược chiều này ngày càng chặt chẽ khi hệ số này lần lượt tăng, đạt mức mức -0,61 và -0,71. (Hệ số tương quan thể hiện mối liên hệ giữa 2 biến số với nhau và nằm trong khoảng từ -1 tới +1; khi hệ số càng gần mức +1 thể hiện mức tương quan cùng chiều càng rõ nét và ngược lại; hệ số càng gần mức 0 thể hiện 2 biến số không/ít tương quan lẫn nhau).

Chính vì vậy, các chuyên gia của Chứng khoán Agribank, đánh giá việc xây dựng chiến lược đầu tư dài hạn là rất cần thiết để bảo toàn vốn cũng như để chọn lọc cơ hội trên thị trường.

Anh Mai

Link nội dung: https://pld.net.vn/lai-suat-anh-huong-ngay-cang-lon-toi-thi-truong-chung-khoan-a9234.html