Thành viên Masan Group là doanh nghiệp duy nhất có đợt phát hành trái phiếu riêng lẻ trong tháng 10

Công ty TNHH Khai thác Chế biến Khoáng sản Núi Pháo (thành viên của Tập đoàn Masan) là doanh nghiệp duy nhất được ghi nhận phát hành trái phiếu doanh nghiệp riêng lẻ trong tháng 10. Tổng giá trị của lô trái phiếu là 210 tỷ đồng.

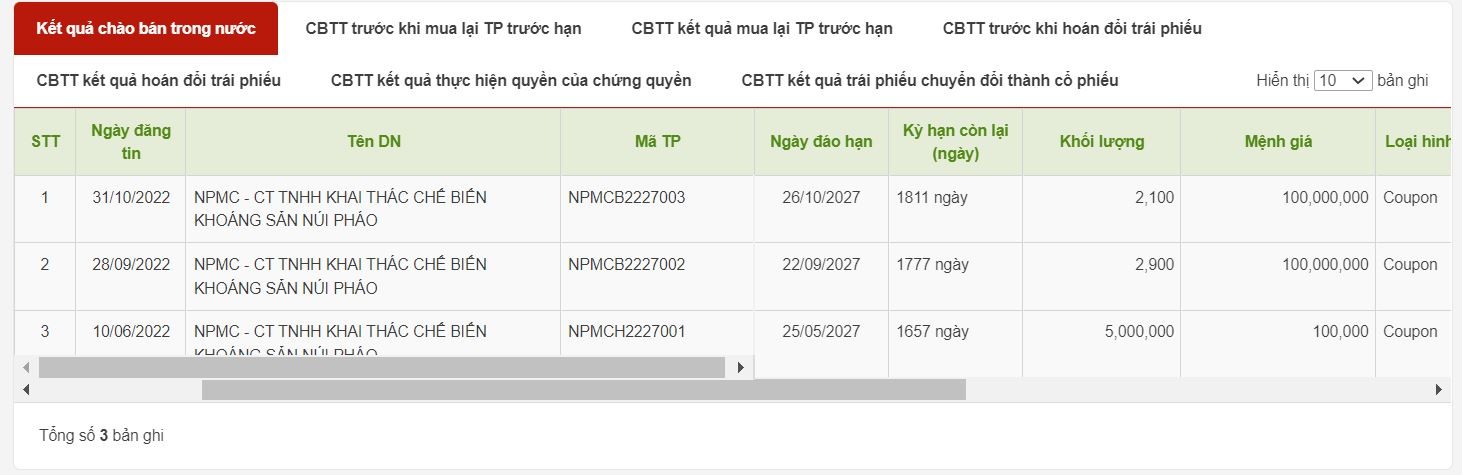

Thông tin từ Sở giao dịch chứng khoán Hà Nội (HNX), ngày 26/10/2022, Công ty TNHH Khai thác Chế biến Khoáng sản Núi Pháo (Núi Pháo) đã phát hành thành công lô trái phiếu có mã NPMCB2227003 với kỳ hạn 60 tháng, đáo hạn vào ngày 26/10/2027.

Giá trị của lô trái phiếu là 210 tỷ đồng, tính theo mệnh giá 100 triệu đồng/trái phiếu. Các thông tin cơ bản như lãi suất, mục đích phát hành và trái chủ mua trái phiếu không được công bố.

Trước đó, vào ngày 31/5 và 22/9, Núi Pháo cũng đã hoàn tất phát hành 2 lô trái phiếu có kỳ hạn 60 tháng. Với giá trị lần lượt là 500 tỷ và 290 tỷ đồng.

Như vậy, trong năm 2022, Núi Pháo đã phát hành thành công 3 lô trái phiếu với tổng giá trị 1.000 tỷ đồng.

Dữ liệu từ Sở giao dịch Chứng khoán Hà Nội (HNX) cho thấy, hiện Núi Pháo đang lưu hành 34 lô trái phiếu với tổng giá trị 5.300 tỷ đồng. Trong đó phần lớn sẽ đáo hạn trong năm 2023.

Công ty TNHH Khai thác Chế biến Khoáng sản Núi Pháo thuộc Masan High-Tech Materials, một thành viên của Masan Group. Đây cũng là công ty vận hành mỏ Núi Pháo, mỏ đa kim nằm tại ba xã (Hùng Sơn, Hà Thượng và Tân Linh) của huyện Đại Từ, Thái Nguyên, với hoạt động chính là khai thác, chế biến khoáng sản.

“Công ty mẹ” Masan Group liên tiếp phát hành trái phiếu để đảo nợ?

Về tình hình tài chính của Masan, theo báo cáo tài chính riêng lẻ quý 3/2022, trong 9 tháng đầu năm, Masan Group báo lỗ gần 1.132 tỷ đồng. Đồng thời, doanh nghiệp này liên tục phát hành nhiều lô trái phiếu không đảm bảo để đáo hạn các lô trái phiếu phát hành trước đó.

Cụ thể, ngày 21/9, Masan Group đã huy động thêm 1.500 tỷ đồng bằng việc phát hành hai lô trái phiếu MSNH2227003 và MSNH2227004 có kỳ hạn 5 năm, với giá trị lần lượt là 700 tỷ và 800 tỷ đồng. Hai lô trái phiếu này cũng là loại trái phiếu không chuyển đổi, không kèm chứng quyền, không có bảo đảm.

Theo thông tin công bố, mục tiêu ban đầu của Masan là dùng số tiền thu được từ hai lô trái phiếu nêu trên để thanh toán khoản gốc đáo hạn của trái phiếu MSNPO2022_01 được phát hành ngày 26/9/2019. Sau điều chỉnh, số tiền này sẽ được dùng để thanh toán gốc của trái phiếu BondMSN012023 phát hành vào ngày 9/3/2020 và đáo hạn ngày 9/3/2023. Thời gian dự kiến sử dụng vốn là quý 1/2023.

Mới đây, vào cuối tháng 10, Masan đã công bố thông tin bất thường về Nghị quyết của HĐQT về phê duyệt phương án phát hành trái phiếu ra công chúng có tổng mệnh giá 4.000 tỷ đồng.

Theo đó, HĐQT Masan thông qua toàn bộ nội dung liên quan đến việc công ty chào bán ra công chúng các trái phiếu bằng VNĐ, không chuyển đổi, không kèm chứng quyền, không có bảo đảm với tổng mệnh giá tối đa 4.000 tỷ đồng.

Hai lô trái phiếu có mã MSNH2328001 và MSNH2328002 với giá trị mỗi lô trái phiếu là 2.000 tỷ đồng, đều có kỳ hạn 60 tháng (5 năm) kể từ ngày phát hành với mệnh giá 100 triệu đồng/trái phiếu. Dự kiến 2 lô trái phiếu này sẽ được phát hành tương ứng trong quý 1/2023 và quý 2/2023.

Lãi suất của trái phiếu thả nổi, bằng tổng của 4,1%/năm cộng với lãi suất tham chiếu (hiện khoảng 6,4%/năm). Như vậy, lãi suất của các khoản trái phiếu doanh nghiệp do Masan phát hành ra công chúng đợt này sẽ khoảng hơn 10%/năm. Mức lãi suất này cao hơn nhiều so với mức lãi suất của nhiều lô trái phiếu Masan phát hành trước đó.

Mục đích chào bán trái phiếu ra công chúng lần này nhằm tăng cường tiềm lực tài chính cho doanh nghiệp và để huy động nguồn vốn với chi phí hợp lý trên thị trường; đồng thời đáp ứng nhu cầu vốn phát sinh từ hoạt động kinh doanh.

Đồng thời, Masan cũng thông tin việc dự kiến chào bán trái phiếu ra công chúng để cơ cấu lại các khoản nợ, trong đó có việc thanh toán một phần hoặc toàn bộ khoản gốc đến hạn của các trái phiếu đã phát hành.

Theo dữ liệu từ Sở giao dịch Chứng khoán Hà Nội (HNX), Masan Group hiện đang có tới 45 lô trái phiếu đang lưu hành với tổng giá trị 5.500 tỷ đồng. Trong đó có 43 lô trái phiếu sẽ đáo hạn trong năm 2023 với giá trị hơn 4.000 tỷ đồng.

Về tình hình tài chính, theo Báo cáo tài chính riêng lẻ quý 3/2022 vừa được công bố, doanh thu từ tài chính của Masan Group đạt 784,4 tỷ đồng, cao hơn 11 lần so với cùng kỳ năm ngoái.

Luỹ kế 9 tháng đầu năm, doanh thu từ tài chính của Masan Group đạt 1.019 tỷ đồng. Tuy nhiên, chi phí tài chính của Masan Group lại lên tới 2.022 tỷ đồng, chủ yếu là chi phí lãi vay (1.587 tỷ đồng). Do đó, 9 tháng đầu năm, Masan Group báo lỗ gần 1.132 tỷ đồng.

Đồng thời, dòng tiền thuần của Masan Group cũng đang ghi nhận âm 4.574,7 tỷ đồng trong 9 tháng đầu năm 2022 (cùng kỳ dương 351 tỷ đồng). Trong đó, dòng tiền từ hoạt động kinh doanh ghi nhận âm 2.002,5 tỷ đồng; Dòng tiền từ hoạt động đầu tư cũng âm 2.872,6 tỷ đồng.

Tính đến ngày 30/9/2022, tổng tài sản của Masan Group đạt mức 50.458,5 tỷ đồng, vốn chủ sở hữu đạt 21.376 tỷ đồng, giảm gần 10% so với hồi đầu năm. Nợ phải trả của Masan Group tăng lên mức hơn 29.082 tỷ đồng.

Tiên Tiên

Link nội dung: https://pld.net.vn/thanh-vien-masan-group-la-doanh-nghiep-duy-nhat-co-dot-phat-hanh-trai-phieu-rieng-le-trong-thang-10-a9611.html