Mới đây, Công ty Cổ phần Dược phẩm Bến Tre (DBT), cổ đông lớn của Công ty Cổ phần Dược phẩm trung ương Codupha (CDP) công bố đăng ký bán bớt 756.950 cổ phần CDP mà DBT đang sở hữu trong thời gian từ 14/6/2023 đến 12/7/2023 theo phương thức giao dịch thỏa thuận hoặc khớp lệnh.

Được biết Ông Phạm Thứ Triệu -Tổng Giám đốc của DBT đang là thành viên HĐQT của CDP. Hiện nay DBT đang nắm giữ 4.226.950 cổ phần, chiếm tỷ lệ 23,14% vốn điều lệ của CDP. Nếu giao dịch bán này thành công thì tỷ lệ sở hữu của DBT tại CDP sẽ giảm xuống còn 19,06% vốn điều lệ và như vậy CDP sẽ không còn là công ty liên kết của DBT.

Vào tháng 2/2023 DBT cũng đã đăng ký bán toàn bộ 4.226.950 cổ phần nói trên, với mục đích cơ cấu lại tài sản. Không chỉ riêng DBT giảm sở hữu mà thời gian qua, cổ phiếu ngành dược luôn là cổ phiếu hấp dẫn đối với giới đầu tư, trong đó có nhà đầu tư nước ngoài. Không ít đại gia nước ngoài đã và đang vung tiền mua gom, thâu tóm.

Theo thống kê trên sàn HOSE, các doanh nghiệp dược Việt Nam có tỷ lệ sở hữu nước ngoài lớn có thể kể đến Dược Hậu Giang (DHG), Domesco (DMC), Traphaco (TRA), Imexpharm (IMP), Pymepharco (PME). Taisho Pharmaceutical (Nhật Bản) hiện đang là công ty mẹ nắm quyền chi phối 51% cổ phần DHG. “Gã khổng lồ” Abbott cũng đã thâu tóm thành công 52% cổ phần tại DMC thông qua công ty con là CFR International Spa. Tập đoàn STADA Arzneimittel AG (Đức) thậm chí đã mua lại toàn bộ cổ phần PME và huỷ niêm yết cổ phiếu PME vào năm 2021. SK Investment Vina III – thành viên của SK Group (Hàn Quốc) hiện là cổ đông lớn nhất nắm giữ gần 48% cổ phần tại IMP. Tính cả công ty liên quan, tỷ lệ sở hữu của cả nhóm cổ đông này đã lên đến trên 55%.

Chẳng hạn, ngay sau khi DMC nới room ngoại lên 100%, Tập đoàn Abbott đã không bỏ qua cơ hội nâng tỷ lệ sở hữu lên 51,69%. Ước tính, cổ đông ngoại này đã chi khoảng 400 tỷ để thâu tóm DMC. Cho đến nay, giá trị số cổ phần trong tay Abbott đã lên đến gần 1.100 tỷ đồng, tức là gấp hơn 2 lần khoản đầu tư ban đầu, chưa kể cổ tức khủng hàng năm.

Hay như trường hợp Taisho bỏ ra 100 triệu USD để mua 24,44% cổ phần DHG với giá 100.000 đồng/cp, cao hơn rất nhiều so với giá thị trường tại thời điểm khởi động cuộc “thâu tóm”. Sau nhiều lần mua thêm, cổ đông Nhật đã nâng sở hữu lên trên 51% để chi phối DHC. Ước tính số tiền Taisho chi ra để thâu tóm DHC vào khoảng 7.000 tỷ đồng. Đến giờ sau 3 năm, cổ đông Nhật Bản đã lãi hàng nghìn tỷ đồng ở khoản đầu tư này khi số cổ phiếu DHG đang nắm giữ có giá trị thị trường gần 8.300 tỷ đồng, chưa kể đến các khoản cổ tức khủng của DHG trong các năm qua.

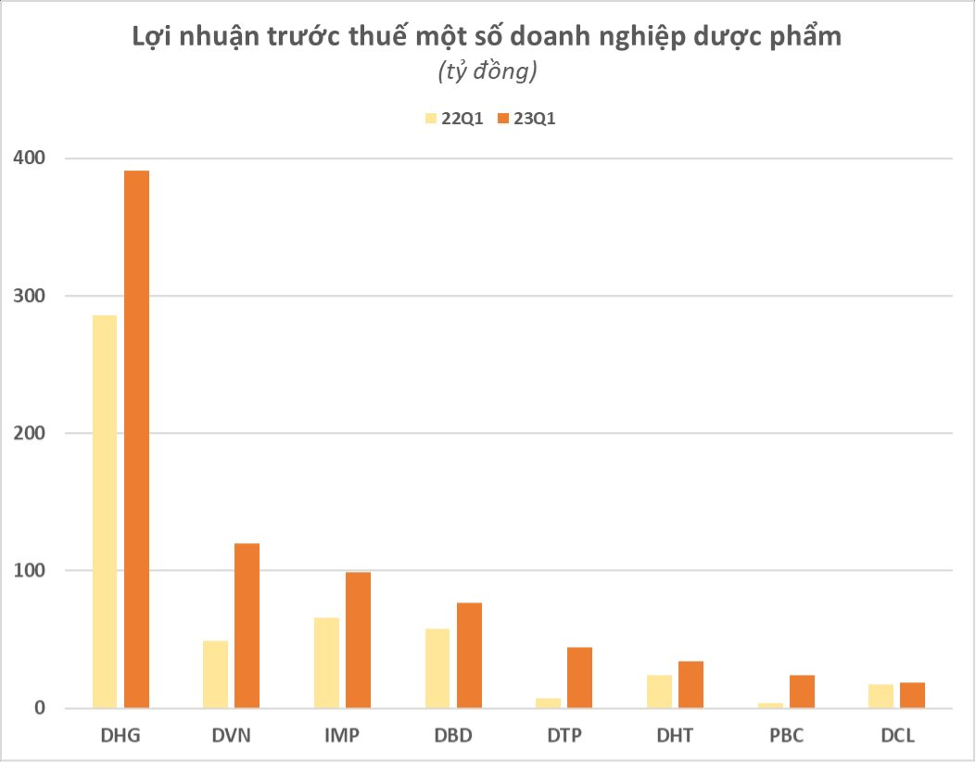

Minh chứng cho sức hấp dẫn của ngành dược còn tới từ kết quả kinh doanh tăng trưởng vượt trội của các doanh nghiệp. Trong bức tranh lợi nhuận có phần không mấy khả quan của doanh nghiệp niêm yết quý 1/2023, nhóm doanh nghiệp dược được đánh giá có phần ngược dòng. Nhìn chung, kết quả kinh doanh trong ba tháng đầu năm vẫn khá sáng sủa, với nhiều doanh nghiệp đạt mức tăng trưởng cao.

Trong đó, Dược Hậu Giang (DHG) ghi nhận mức lợi nhuận cao nhất ngành với 361 tỷ đồng tăng trưởng 41% so với cùng kỳ năm 2022. Đây cũng là mức lãi cao kỷ lục ghi nhận trong 1 quý kể từ khi Dược Hậu Giang đi vào hoạt động. Dược phẩm Trung ương 1 Hà Nội (DTP) thì ghi nhận tốc độ tăng trưởng mạnh nhất khi doanh thu thuần tăng 95% lên gần 234 tỷ đồng, lợi nhuận sau thuế đạt 39 tỷ đồng, tăng 576%. Hai doanh nghiệp khác cũng có mức tăng trưởng 3 chữ số đó là Công ty Cổ phần Dược phẩm Trung ương I – Pharbaco ( PBC) và Tổng công ty Dược Việt Nam(DVN) với lợi nhuận sau thuế lần lượt tăng 480% lên gần 24 tỷ đồng và tăng 148% lên 111 tỷ đồng.

Một số doanh nghiệp dược phẩm báo tăng trưởng dương như Dược Hà Tây (DHT) tăng trưởng 37% lợi nhuận sau thuế, DBT tăng gấp 2,8 lần lên hơn 10 tỷ đồng.

Dự báo, ngành dược sẽ tăng trưởng tiếp tục ở mức hai con số trong giai đoạn tới và đạt mức 7,7 tỷ USD vào năm sau. Nhu cầu và mức độ chi trả cho việc chăm sóc sức khỏe của người dân cũng ngày càng lớn, trong khi mỗi năm nước ta vẫn phải nhập khẩu một lượng lớn thuốc do nguồn cung sản xuất không đáp ứng đủ.

Điểm chung của những thương vụ mua bán sáp nhập cổ phần của các hãng dược Việt Nam là nhà đầu tư nước ngoài tìm đến và hợp tác ban đầu với tư cách đối tác chiến lược. Tại nhiều doanh nghiệp đối tác ngoại tham vốn lúc mới tham gia và là đối tác chiến lược đầu tiên. Sau nhiều năm nghiên cứu sản phẩm, chuyên giao công nghệ sản xuất, tư vấn kinh doanh và quản lý chuỗi cung ứng. Đến khi doanh nghiệp được nới room ngoại, các doanh nghiệp ngoại mua thêm cổ phần các doanh nghiệp dược nội để nắm quyền chi phối.

Theo chuyên gia của Công ty Chứng khoán Rồng Việt, doanh nghiệp trong ngành dược phẩm chuộng những cổ đông có kinh nghiệm lẫn năng lực để giúp họ giải quyết những hạn chế về năng lực sản xuất. Việc được chuyển giao công nghệ, đầu tư vào dây chuyền và đào tạo chuyên gia mang đến cho doanh nghiệp cơ hội đạt các tiêu chuẩn như EU-GMP, PIC/s-GMP (đáp ứng các tiêu chí về nguồn gốc và dây chuyền sản xuất đạt chuẩn) trong kênh bệnh viện cũng như tiếp cận các thị trường xuất khẩu mới.

Có thể nói ngành dược phẩm là một lĩnh vực đặc thù, mất rất nhiều thời gian để xây dựng tên tuổi và chiếm lĩnh thị phần. Trong khi đó, phần đông doanh nghiệp dược phẩm nội địa chỉ sản xuất thuốc ở dạng generic vì trình độ bào chế còn hạn chế và không giàu tiềm lực để đầu tư chi phí lớn cho nghiên cứu và phát triển các loại thuốc mới.

Do đó, tận dụng lợi thế sẵn có của doanh nghiệp để kết hợp với thành tựu khoa học, công thức thuốc độc quyền của các công ty lớn trên thế giới là xu hướng tất yếu của ngành dược Việt Nam nhằm hợp tác chuyển nhượng cổ phần để tăng sức cạnh tranh. Đây chính là nguyên nhân khiến cổ phiếu ngành dược thời gian qua liên tục chuyển giao, hình thành các vụ mua bán, sáp nhập.

Trong tầm ngắm như vậy, mỗi khi có cơ hội từ các hoạt động thoái vốn Nhà nước hay nới room, cổ đông ngoại vẫn luôn sẵn sàng “chơi lớn” để thâu tóm, qua đó tạo ra thêm động lực thúc đẩy giá cổ phiếu.