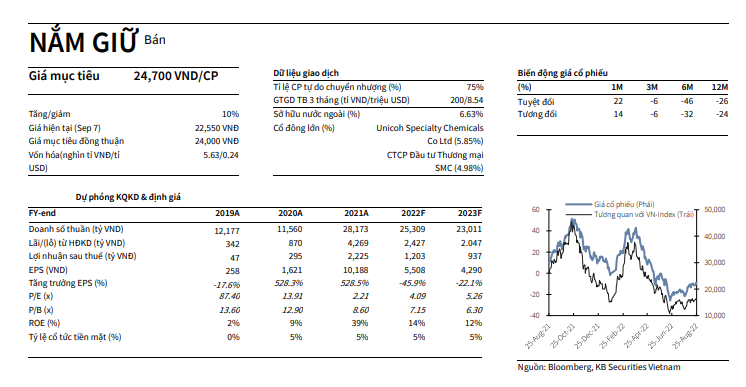

CTCK KB Việt Nam (KBSV) vừa đưa ra báo cáo về cổ phiếu NKG của Công ty CP Thép Nam Kim (Mã: NKG). Theo đó, đơn vị này khuyến nghị nắm giữ cổ phiếu NKG với giá mục tiêu 24.700 đồng/cp.

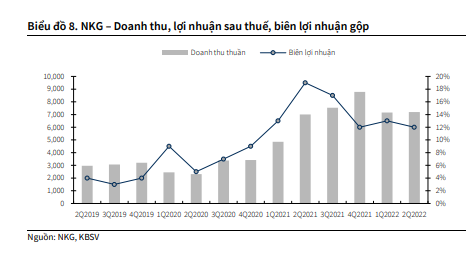

KBSV cho biết, mặc dù ngành thép đang trải qua giai đoạn khó khăn nhưng tình hình của Nam Kim vẫn tốt hơn so với các doanh nghiệp cùng ngành. Cụ thể, doanh thu trong quý 2/2022 của doanh nghiệp này đạt 7.196 tỷ đồng, tăng nhẹ 3% so với cùng kỳ năm trước.

KBSV cho rằng, sự cải thiện biên lợi nhuận trong quý 2 đến từ việc giá thép cuộn cán nóng HRC và giá tôn phục hồi trong sau khi giảm mạnh từ cuối 2021.

Trong giai đoạn này, bên cạnh việc hưởng lợi từ tích trữ nguyên vật liệu giá rẻ, Nam Kim còn có các đơn hàng xuất khẩu sang nhiều quốc gia. Những đơn hàng này thường được doanh nghiệp này ký hợp đồng kỳ hạn 2 tháng nên mức giá bán ra được giữ ở mức cao.

Hiện nay, Nam Kim đang sở hữu 2 nhà máy sản xuất tôn gồm Nhà máy tôn số 1 và Nhà máy tôn số 2. Công suất lần lượt của 2 nhà máy này là 350.000 tấn/năm và 650.000 tấn/năm. Ngoài ra, doanh nghiệp này còn sở hữu 2 nhà máy sản xuất ống thép với tổng công suất 270.000 tấn sản phẩm/năm.

Trong năm nay, Thép Nam Kim sẽ tiếp tục mở rộng quy mô sản xuất với việc mở thêm Nhà máy Tôn Nam Kim Phú Mỹ với tổng vốn đầu tư là 4.500 tỷ đồng. Được biết, dự án này có công suất dự kiến 1,2 triệu tấn/năm, khi đi vào hoạt động sẽ nâng tổng công suất của Nam Kim lên 2,4 triệu tấn. Sản phẩm của nhà máy tập trung vào các dòng sản phẩm chất lượng cao.

Trên thị trường, thị phần tôn mạ Nam Kim liên tục tăng trưởng nhanh và ổn định qua các năm, từ ở vị trí thứ 8 năm 2011 (4%) lên vị trí thứ 5 năm 2012 (6,9%), lên vị trí thứ 2 năm 2013 (12%). Năm 2021, thị phần Nam Kim đạt 17,5%, xếp thứ 2 về thị phần. Trong nửa đầu năm 2022, Nam Kim xếp thứ 5 về thị phần ống thép và thứ 2 về thị phần tôn mạ.

CTCK KB Việt Nam dự phóng tổng sản lượng tiêu thụ năm 2022 của Nam Kim sẽ đạt 1 triệu tấn với 25.309 tỷ đồng doanh thu và lợi nhuận đạt 1.203 tỷ đồng.

Nam Kim được kỳ vọng sẽ duy trì lợi thế cạnh tranh và nâng cao năng lực sản xuất nhờ việc xây dựng nhà máy mới tập trung vào các sản phẩm chất lượng cao.

Theo phương pháp P/E, KBSV hạ dự báo P/E mục tiêu năm 2022 của Nam Kim xuống 5.5x lần do lo ngại nhu cầu tiêu thụ kém tích cực và giá bán ra giảm. EPS dự phóng cho năm 2022 đạt 4.574 đồng/cp. Định giá tương ứng đạt 25.150 đồng/cp. Theo phương pháp chiết khấu dòng tiền, đơn vị này định giá cổ phiếu NKG mức 24,360 đồng/cp.

Theo đó, dựa trên trung bình 2 phương pháp định giá trên, KBSV khuyến nghị nắm giữ đối với cổ phiếu NKG của Nam Kim với giá mục tiêu 24.700 đồng/cp.

Trên thị trường chứng khoán, trong phiên ngày 12/9, hiện cổ phiếu NKG của Nam Kim đang giao dịch ở mức 23.300 đồng/cp.