Trong bản tin trái phiếu tháng 8, FiinRatings nhận thấy thị trường trái phiếu vẫn chưa thể hồi phục sau sự kiện Tân Hoàng Minh khi tiếp tục chứng kiến sự sụt giảm rõ rệt về khối lượng phát hành.

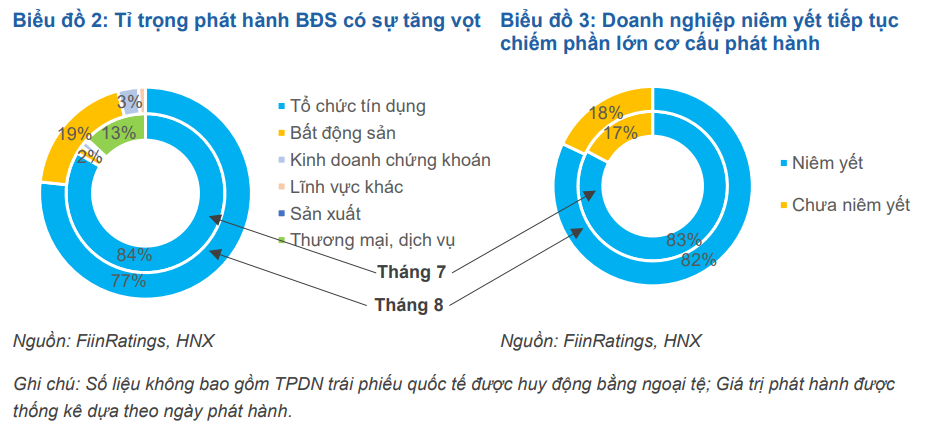

Tuy nhiên trong tháng này, nhóm bất động sản có giá trị phát hành tăng gấp 4,3 lần so với tháng trước. Trong đó có 56% thuộc về Công ty Cổ phần Fuji Nutri Food với lô trái phiếu 1.000 tỉ đồng đáo hạn vào 12/08/2023. Các thông tin cụ thể về mục đích sử dụng vốn, tài sản đảm bảo và lãi suất trái phiếu không được công bố.

Các đợt phát hành lớn nhất của tháng 8/2022 được ghi nhận là Ngân hàng TMCP Ngoại thương Việt Nam với giá trị trái phiếu doanh nghiệp đạt 1.500 tỉ; Công ty Cổ phần Fuji Nutri Food; Ngân hàng TMCP Phát triển thành phố Hồ Chí Minh (HDBank) với giá trị phát hành cùng đạt 1.000 tỉ đồng.

Dù trải qua thời kỳ “im hơi lặng tiếng” song theo FiinRatings, doanh nghiệp bất động sản có hồ sơ tín dụng tốt và minh bạch vẫn huy động được trái phiếu.

Chẳng hạn như Công ty CP Đầu tư và Kinh doanh Nhà Khang Điền (KDH) cũng đã thành công trong hoạt động huy động trái phiếu doanh nghiệp 800 tỉ có kỳ hạn 3 năm và lãi suất cố định 12%/năm. Mục đích huy động của KDH nhằm tăng vốn điều lệ cho Công ty TNHH Tư vấn Quốc tế, qua đó góp vốn vào Công ty TNHH Đầu tư Kinh doanh Bất động sản Bình Trưng, đơn vị sở hữu dự án Clarita Khang Điền Bình Trưng. Dự án này dự kiến mở bán vào cuối năm nay và trong năm 2023, có quy mô 5,8 ha và và hiện đang chờ Giấy Chứng nhận quyền sử dụng đất.

Một đơn vị trong ngành bất động sản khác là công ty Fuji Nutri Food nói trên. Mặc dù thông tin về mục đích sử dụng vốn không được công bố, nguồn vốn lớn huy động trong kỳ hạn ngắn có thể được sử dụng cho các hoạt động triển khai dự án.

“Các doanh nghiệp có rủi ro pháp lý dự án thấp, với dự án chuẩn bị hoàn thành và mở bán cùng sự tham gia của các đối tác nước ngoài và vị trí mở bán hấp dẫn vẫn có nhiều cơ hội và động lực để thu hút nguồn vốn trên thị trường trái phiếu doanh nghiệp”, FiinRatings nhận định.

Cũng trong báo cáo, FiinRatings chỉ ra điểm đáng lưu ý là một số các doanh nghiệp trong ngành xây dựng bao gồm Công ty CP Đầu tư Xây dựng Tường Khải, Công ty CP Xây dựng Minh Trường Phú và Công ty CP Xây dựng Kiến Hưng Thịnh nhưng về bản chất là các công ty bất động sản.

Mục đích của trái phiếu phát hành nhóm này là nhằm phục vụ trực tiếp vào việc phát triển các dự án bất động sản, trong đó các tổ chức tín dụng là bên mua và/hoặc quản lý tài sản đảm bảo.

“Đây là điểm quan trọng nhà đầu tư cá nhân chuyên nghiệp cần quan tâm khi được các tổ chức phân phối thứ cấp ra thì trường thì cần đánh giá doanh nghiệp phát hành này và các rủi ro của dự án một cách kỹ lưỡng, nhất là trong bối cảnh thông tin về các tổ chức phát hành và mục đích sử dụng vốn không được công bố rõ ràng”, FiinRatings cảnh báo.

Ngoài ra, áp lực đáo hạn của các doanh nghiệp đang tăng cao trong thời gian qua trong bối cảnh nhiều “sóng gió” của ngành bất động sản như chúng tôi đã đề cập trong một số ấn bản, đã làm cho một số doanh nghiệp gặp khó khăn trong việc đáp ứng nghĩa vụ nợ vay.

Thực tế này có thể sẽ còn xảy ra với một số trường hợp khác khi mà phần đông tổ chức phát hành trong 2-3 năm trước là các doanh nghiệp chưa niêm yết bao gồm công ty dự án có sức khỏe tài chính yếu, chưa có lịch sử kinh doanh và dòng tiền ổn định. Do đó, hồ sơ tín dụng chưa được tốt hoặc chưa đáp ứng tiêu chí vay tín dụng ngân hàng hoặc huy động nguồn vốn khác trong bối cảnh hiện nay.

Do đó, thị trường cần một hệ thống định nghĩa lại về vấn đề này để nhà đầu tư nắm rõ thực tế thực trạng chất lượng tín dụng trái phiếu doanh nghiệp và có các biện pháp rủi ro cần thiết nhưng thị trường vẫn vận hành ổn định và phát triển bình thường.

Tổng giá trị phát hành trong tháng chỉ đạt khoảng 9.400 tỷ đồng, giảm lần lượt 84% so với cùng kỳ và 58% so với tháng trước đó. Đây là tháng phát hành thấp nhất kể từ đầu năm.