Hơn 110.000 tỉ đồng hàng tồn kho

Nhận định về triển vọng của ngành thép, Công ty Chứng khoán Vietcombank (VCBS) đánh giá kết quả kinh doanh của các ông lớn như Hòa Phát, Hoa Sen hay Nam Kim sẽ tiếp tục kém khả quan trong nửa cuối năm 2022 do sản lượng tiêu thụ sụt giảm, giá thép lao dốc.

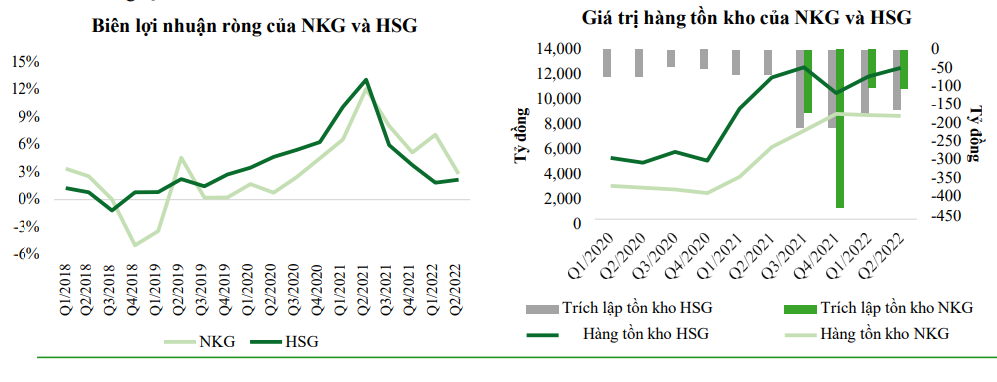

Đặc biệt, lượng hàng tồn kho lớn trong giai đoạn này sẽ tạo áp lực tới biên lợi nhuận của các doanh nghiệp sản xuất thép trong những quý tới.

Nửa đầu năm 2022 có lẽ là giai đoạn khó khăn đối với doanh nghiệp thép, nhất là khi nhìn vào diễn biến giá cổ phiếu. Theo đó, nhu cầu tiêu thụ giảm mạnh là rủi ro lớn nhất đối với ngành sản xuất này.

Cụ thể, sản lượng tiêu thụ thép giảm mạnh kể từ tháng 3.2022 khiến tổng sản lượng tiêu thụ 7 tháng đầu năm giảm 1,2% so với cùng kỳ năm ngoái, đặc biệt ở nhóm thép cuộn cán nóng/nguội, tôn mạ, ống thép.

Sản lượng tiêu thụ giảm ở cả thị trường nội địa và xuất khẩu do thị trường bất động sản trong nước chững lại trước động thái kiểm soát chặt dòng vốn chảy vào lĩnh vực này của cơ quan quản lý khi "nổ" ra vấn đề trái phiếu. Ngoài ra, nhu cầu thép tại các thị trường xuất khẩu giảm do chính sách Zero Covid của Trung Quốc.

Dự báo sản lượng tiêu thụ thép trong quý 3.2022 sẽ vẫn ở mức thấp bởi đang là mùa mưa - mùa thấp điểm xây dựng và lượng tồn kho của các nhà máy thép lớn, hoạt động sản xuất cầm chừng. Khi lượng hàng tồn kho còn lớn trong bối cảnh giá thép liên tục giảm sẽ khiến giá vốn ở mức cao trong thời gian tới.

Tính đến ngày 31.6.2022, tồn kho tại các doanh nghiệp thép niêm yết lên mức xấp xỉ 110.000 tỉ đồng khiến các khoản trích lập dự phòng trở thành nỗi lo lớn cho nhà đầu tư. Đây là mức tồn kho kỷ lục của ngành thép từ trước tới nay, vượt xa đỉnh cũ hồi cuối quý 3 năm ngoái.

Lượng hàng tồn kho quá cao đã khiến các công ty thép buộc hạ giá bán nhằm kích cầu, khiến giá thép giảm từ đầu tháng 5 vừa qua. Tính đến hết tháng 7, tồn kho của các nhà máy thép đã đạt mức kỷ lục là 1,7 triệu tấn.

Tồn kho lớn gây áp lực lên lợi nhuận

Với triển vọng kém tích cực của ngành thép trong những tháng cuối năm, VCBS nhận định hoạt động kinh doanh của các ông lớn trong ngành như Tập đoàn Hòa Phát, Tập đoàn Hoa Sen và Thép Nam Kim sẽ tiếp tục ảm đạm.

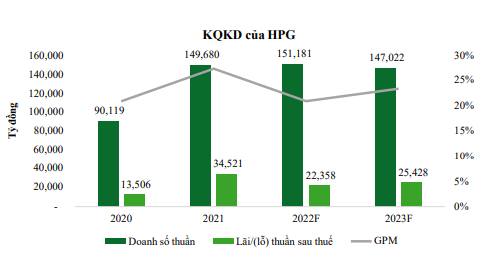

Với Tập đoàn Hòa Phát (Mã: HPG), VCBS cho rằng giá thép gặp áp lực điều chỉnh nửa cuối năm về vùng giá thấp. Đơn vị này cho rằng, triển vọng về lợi nhuận của Hòa Phát sẽ kém tích cực hơn nếu giá thép tiếp tục giảm về mặt bằng giá này.

Theo VCBS, Hòa Phát đang thiếu động lực tăng trưởng trong ngắn hạn do dự án Dung Quất 2 của tập đoàn này đang trong giai đoạn đầu tư lớn để đi vào vận hành giúp tăng công suất thêm 5,6 triệu tấn. Tuy nhiên, đây sẽ là động lực tăng trưởng trong dài hạn cho doanh nghiệp này.

Chứng khoán VCBS nhận định, biên lợi nhuận quý 4.2022 của Hòa Phát sẽ được cải thiện khi chi phí nguyên vật liệu đầu vào có mức giảm mạnh trong quý 3. Biên lợi nhuận cải thiện trong 2023 khi giá bán ổn định và giá đầu vào giữ ở mức thấp.

Bên cạnh đó, việc doanh nghiệp này sản xuất thêm các sản phẩm sau thép HRC (container và tôn mạ) cùng việc nhà máy Dung Quất chạy vượt công suất giúp cải thiện biên lợi nhuận gộp đáng kể.

Trong năm 2022, VCBS dự phóng doanh thu thuần của Hòa Phát sẽ đạt 150.261 tỉ đồng và lợi nhuận sau thuế ở mức 21.569 tỉ đồng. Con số này sẽ được cải thiện hơn vào năm 2023 với doanh thu thuần 146.261 tỉ đồng và lợi nhuận là 25.287 tỉ đồng.

Trong kịch bản nhu cầu nội địa tiếp tục duy trì tiêu cực vào nửa cuối 2022 và giá thép thế giới giảm giá mạnh, Hòa Phát sẽ phải tiếp tục hạ giá bán dẫn tới triển vọng lợi nhuận kém lạc quan. Theo đó, VCBS định giá mục tiêu cổ phiếu HPG của Hòa Phát ở mức 27,000 đồng/cp, cao hơn 12.5% trị giá so với mức hiện tại.

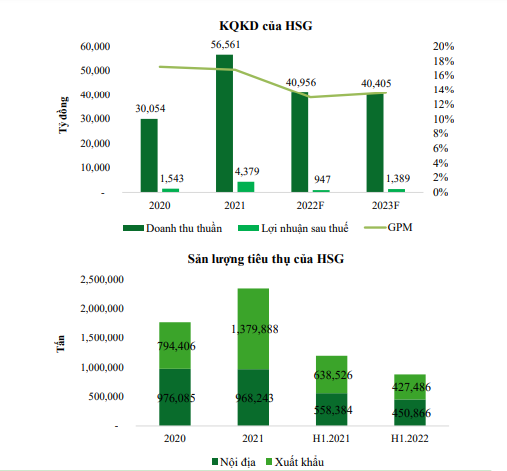

Với Tập đoàn Hoa Sen (Mã: HSG), sau năm 2021 khởi sắc, sản lượng xuất khẩu cũng như tiêu thụ nội địa của doanh nghiệp này đã sụt giảm đáng kể.

Trong nửa cuối năm 2022, VCBS dự báo sản lượng lượng ống thép và tôn mạ của Hoa Sen sẽ tiếp ở mức thấp do sụt giảm ở cả thị trường nội địa và xuất khẩu. Tuy nhiên, triển vọng năm 2023 sẽ tốt hơn khi nhu cầu xây dựng hồi phục tại Việt Nam.

Theo VCBS, biên lợi nhuận của Hoa Sen đang chịu áp lực giảm. Cụ thể, tỷ lệ hàng tồn kho/tài sản ngắn hạn của doanh nghiệp tôn mạ này trong quý 2 lên tới 79%, mức cao nhất trong lịch sử. Điều này cho thấy rủi ro lớn về biên lợi nhuận của Hoa Sen khi giá thép đang giảm mạnh, doanh nghiệp sẽ phải trích lập giảm giá tồn kho lớn với lượng hàng nhập giá rất cao trong giai đoạn quý 2.

Hiện nay, Hoa Sen đã ký bán hàng trước cho từ 4-5 tháng, trong khi giá thép cuộn cán nóng HRC đã quay đầu giảm mạnh trong thời gian qua.

Do đó, VCBS dự báo kết quả kinh doanh của Hoa Sen trong nửa cuối 2022 sẽ kém tích cực khi doanh nghiệp này còn lượng lớn hàng tồn kho giá cao. Sang đến năm 2023, tình hình kinh doanh của Hoa Sen được kỳ vọng sẽ khả quan hơn khi sản lượng tiêu thụ nội địa có sự hồi phục và biên lợi nhuận tốt hơn khi đã giải phóng hết hàng tồn kho giá cao trong năm 2022.

VCBS dự phóng doanh thu thuần trong năm nay của Hoa Sen ở mức 40.906 tỉ đồng và lợi nhuận ước tính đạt 876 tỉ đồng. Năm 2023, dự kiến doanh thu thuần sẽ đi ngang ở mức 40.405 tỉ đồng nhưng lợi nhuận sẽ tăng mạnh lên 1.389 tỉ đồng.

Chứng khoán VCBS định giá mục tiêu của cổ phiếu HSG của Hoa Sen ở mức 18,000 đồng/cp, thấp hơn 14% so với trị giá hiện tại.

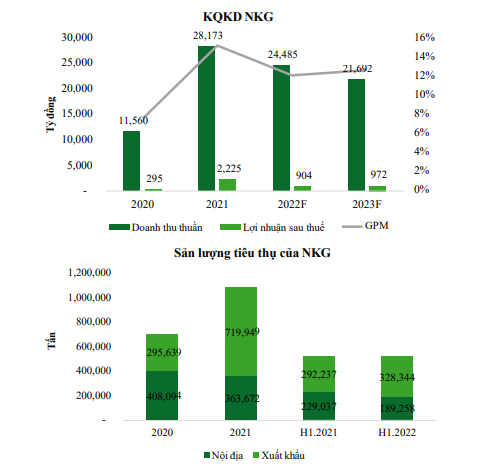

Tương tự, với Thép Nam Kim (Mã: NKG), Công ty chứng khoán VCBS dự báo thị trường xuất khẩu sẽ suy giảm trong nửa cuối 2022 khi nhu cầu tại hai thị trường EU và Mỹ hụt hơi. Bên cạnh đó, mức chênh lệch giữa giá bán và giá mua đang bị thu hẹp mạnh sẽ làm lợi nhuận của Nam Kim bị thu hẹp.

Cụ thể, lợi nhuận của Nam Kim trong năm 2022 chịu áp lực giảm lớn do phải trích lập hàng tồn kho. Hiện nay, tỷ lệ hàng tồn kho/tổng tài sản của Nam KIm đang ở mức cao khi doanh nghiệp này đã nhập lượng lớn tồn kho giá cao trong quý 1 và quý 2 năm nay.

VCBS nhận định, Nam Kim sẽ phải hạch toán dự phòng giảm giá hàng tồn kho lớn và làm lợi nhuận sụt giảm mạnh.

Cũng giống như Hoa Sen, hiện Nam Kim cũng đã ký bán hàng trước cho từ 4-5 tháng. Tuy nhiên, giá bán hàng thép HRC tại thị trường châu Âu đã giảm xuống mức 1.000 USD/tấn từ mức 1.500 USD/tấn đã ảnh hưởng kế lợi nhuận của doanh nghiệp này.

VCBS dự phóng doanh thu thuần trong năm 2022 của Nam Kim sẽ đạt 24.485 tỉ đồng và lợi nhuận ở mức 904 tỉ đồng. Sang năm 2023, dự báo mức biên lợi nhuận sẽ tốt hơn khi công ty đã giảm bớt lượng hàng tồn kho giá cao.

Đơn vị này cũng đưa ra định giá mục tiêu cổ phiếu NKG của Nam Kim ở mức 19,000 đồng/cp, tức thấp hơn 13% so với trị giá ở thời điểm hiện tại.