Từ những kinh nghiệm quốc tế thực tiễn, việc áp dụng Thuế tiêu thụ đặc biệt đối với thuốc lá cần đảm bảo đạt hiệu quả toàn diện và tránh những hệ lụy có thể lường trước.

Vì vậy, cần phải có lộ trình triển khai phù hợp, không nên tăng đột ngột Thuế tiêu thụ đặc biệt đối với mặt hàng thuốc lá nhằm tránh những tác động tiêu cực. Cổng TTĐT Quốc hội trân trọng giới thiệu bài viết của ĐBQH Tráng A Dương - Ủy viên chuyên trách Hội đồng Dân tộc của Quốc hội, Đoàn ĐBQH tỉnh Hà Giang.

Điều 43 Hiến Pháp năm 2013 đã ghi nhận “mọi người có quyền được sống trong môi trường trong lành và có nghĩa vụ bảo vệ môi trường”. Các biện pháp hạn chế kinh doanh và tiêu thụ thuốc lá nhằm bảo đảm quyền được sống của con người trong môi trường không có khói thuốc lá và được thông tin đầy đủ về tác hại của thuốc lá (khoản 4 Điều 3 Luật Phòng, chống tác hại của thuốc lá năm 2012). Quyết định số 568/QĐ-TTg ngày 24/5/2023 của Thủ tướng Chính Phủ phê duyệt Chiến lược quốc gia về phòng, chống tác hại của thuốc lá đến năm 2030 đã xác định các mục tiêu cụ thể Việt Nam cần đạt trong giai đoạn 2023 - 2025 là giảm tỷ lệ sử dụng thuốc lá trong nhóm nam từ 15 tuổi trở lên xuống dưới 39%; nhóm nữ từ 15 tuổi trở lên xuống dưới 1,4%; giảm tỷ lệ tiếp xúc thụ động với khói thuốc lá; Tại nơi làm việc xuống dưới 30%; tại nhà hàng xuống dưới 75%; tại quán bar, cà phê xuống dưới 80%; tại khách sạn xuống dưới 60%. Mục tiêu giai đoạn 2026 - 2030 là giảm tỷ lệ sử dụng thuốc lá trong nhóm nam từ 15 tuổi trở lên xuống dưới 36%; nhóm nữ từ 15 tuổi trở lên xuống dưới 1% và giảm tỷ lệ tiếp xúc thụ động với khói thuốc lá; Tại nơi làm việc xuống dưới 25%; tại nhà hàng xuống dưới 65%; tại quán bar, cà phê xuống dưới 70%, tại khách sạn xuống dưới 50%.

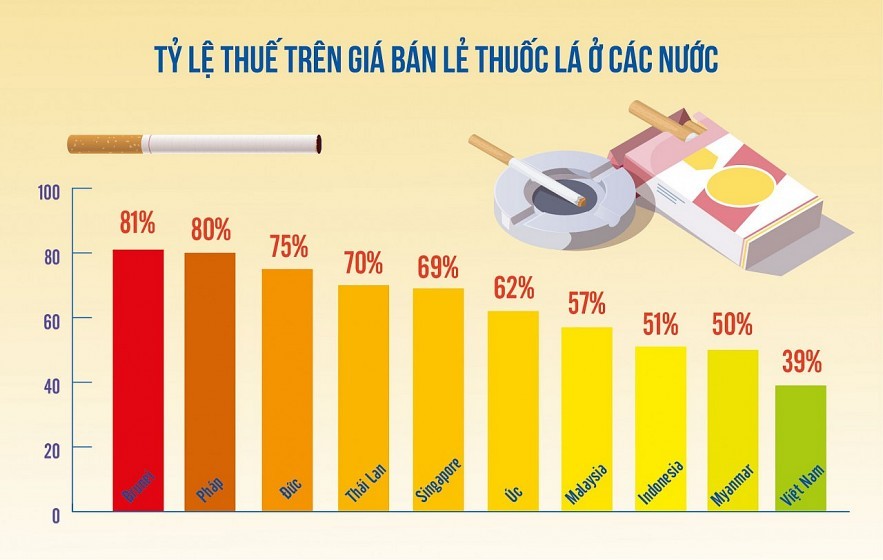

Trong đó, nhiệm vụ quan trọng chính là hoàn thiện cơ chế chính sách, pháp luật về phòng, chống tác tại của thuốc lá gồm: Xây dựng lộ trình tăng thuế đối với các sản phẩm thuốc lá đảm bảo đến năm 2030 mức thuế đạt tỷ trọng trên giá bán lẻ theo khuyến nghị của Tổ chức Y tế Thế giới. Quy định mức giá bán tối thiểu các sản phẩm thuốc lá, nghiên cứu, đánh giá hiệu quả của phương án tính thuế các sản phẩm thuốc lá trên giá bán lẻ để đạt mục tiêu giảm tỷ lệ sử dụng thuốc lá.

Theo Chương trình xây dựng luật, pháp lệnh năm 2024, dự kiến dự án Luật Thuế tiêu thụ đặc biệt (sửa đổi) sẽ đươc trình Quốc hội cho ý kiến tại kỳ họp thứ 8 (tháng 10/2024) tới đây. Có thể nói, Luật thuế tiêu thụ đặc biệt số 27/2008/QH12 có hiệu lực thi hành từ ngày 01/4/2009 thay thế cho Luật thuế TTĐB năm 1998, Luật sửa đổi một số điều của Luật Thuế tiêu thụ đặc biệt (TTĐB) năm 2003, Luật sửa đổi, bổ sung một số điều của Luật thuế TTĐB và Luật thuế giá trị gia tăng (GTGT) năm 2005. Luật thuế TTĐB năm 2008 đã qua 04 lần sửa đổi, bổ sung vào năm 2014 (02 lần), 2016 và năm 2022 để xử lý các bất cập phát sinh trong thực tiễn và phù hợp với yêu cầu quản lý thuế từng giai đoạn. Qua 16 năm thực hiện, Luật thuế TTĐB đã đạt được nhiều kết quả quan trọng cụ thể như: góp phần định hướng sản xuất, tiêu dùng của xã hội, điều tiết thu nhập của người tiêu dùng có thu nhập cao, góp phần tái phân phối thu nhập, đảm bảo công bằng xã hội; góp phần bảo vệ môi trường; góp phần thực hiện cam kết của Việt Nam khi gia nhập WTO, công ước khung về kiểm soát thuốc lá của Tổ chức Y tế Thế giới (FCTC-WHO), bảo đảm phù hợp với thông lệ quốc tế; góp phần ổn định nguồn thu cho ngân sách nhà nước,…

Bên cạnh những kết quả đạt được chính sách thuế TTĐB cũng đã bộc lộ một số tồn tại, hạn chế như sau: đối tượng chịu thuế TTĐB còn hẹp so với thông lệ quốc tế; đối tượng chịu thuế, đối tượng không chịu thuế, mô tả mặt hàng tại Biểu thuế chưa thực sự rõ ràng dẫn đến vướng mắc trong thực tế thực hiện; thuế suất thuế TTĐB đối với các mặt hàng thuốc lá, rượu bia, ô tô, còn thấp chưa đủ tác dụng để hạn chế tiêu dùng hoặc điều tiết thu nhập của người sử dụng có thu nhập cao trong xã hội; chưa thực hiện được một số mục tiêu đề ra của chính sách thuế TTĐB nêu tại Chiến lược cải cách hệ thống thuế giai đoạn 2011-2020 là nghiên cứu áp dụng phương pháp thuế hỗn hợp đối với mặt hàng có hại cho sức khỏe và môi trường; chưa có quy định hoàn trả thuế TTĐB đối với số thuế TTĐB chưa được khấu trừ hết đối với một số mặt hàng cần khuyến khích sản xuất, tiêu dùng sản phẩm thân thiện môi trường.

Chính vì vậy, việc cần thiết ban hành Luật thuế TTĐB (sửa đổi) nhằm hoàn thiện quy định về chính sách thuế TTĐB để mở rộng cơ sở thu, bảo đảm tính minh bạch, dễ hiểu, dễ thực hiện luật nhằm góp phần nâng cao năng lực và hiệu quả của hoạt động quản lý thuế trong phòng, chống trốn thuế, thất thu và nợ thuế, đảm bảo thu đúng thu đủ vào NSNN, đảm bảo ổn định nguồn thu NSNN là rất cần thiết.

Dự thảo Luật Thuế TTĐB (sửa đổi) được Bộ Tài chính (cơ quan soạn thảo) đề xuất hướng đến việc hạn chế sản xuất và điều tiết tiêu dùng nhằm đạt được mục tiêu giảm tỷ lệ sử dụng thuốc lá của Chiến lược quốc gia về phòng, chống tác hại của thuốc lá đến năm 2030 do Thủ tướng Chính phủ phê duyệt. Theo đó, Bộ Tài chính đề xuất hai phương án:

Phương án 1: Năm 2026 vẫn giữ nguyên mức 75% và bổ sung 2.000 đồng/bao. Từ năm 2027 - 2030, mỗi năm thuế tăng thêm 2.000 đồng/bao. Đến năm 2030, mức thuế tuyệt đối là 10.000 đồng/bao.

Phương án 2: Năm 2026 khi Luật Thuế TTĐB (sửa đổi) chính thức có hiệu lực, cùng với việc giữ nguyên tỉ lệ tính thuế 75% trên giá bán như hiện nay, mức thuế tuyệt đối với thuốc lá là 5.000 đồng/bao.

Mỗi năm sau tăng thêm 1.000 đồng/bao. Đến năm 2030, thuế tăng lên 10.000 đồng/bao. Dự án Luật giữ nguyên mức thuế suất 75% và bổ sung mức thuế tuyệt đối theo lộ trình từ 2026 - 2030 để góp phần đạt mục tiêu giảm tỷ lệ sử dụng thuốc lá theo Chiến lược Phòng chống tác hại thuốc lá và hướng tới đạt tỷ trọng thuế trên giá bán lẻ thuốc lá theo khuyến nghị của WHO. Tuy nhên, cả hai phương án Bộ Tài chính đề xuất đều quá đột ngột với doanh nghiệp và tác động tiêu cực đến ngành thuốc lá.

Kinh nghiệm của một số nước về áp dụng thuế tiêu thụ đặc biệt với thuốc lá

Với 02 phương án trên cho thấy, vẫn còn nhiều ý kiến trái chiều khác nhau về việc lựa chọn phương án 1 hay phương án 2?. Dưới góc độ nghiên cứu này chúng tôi sẽ đưa ra kinh nghiệm của một số nước về Thuế TTĐB với thuốc lá, từ đó giúp cho cơ quan soạn thảo có căn cứ để điều chỉnh nội dung đối với dự thảo Luật thuế TTĐB (sửa đổi) cho phù hợp với thực tiễn đặt ra.

Thống đốc Cơ quan Thuốc lá Thái Lan Poomjit Pongpanngam cho biết, thuế suất thuốc lá không hợp lý đã làm giảm nguồn thu thuế thuốc lá của Chính phủ khoảng 23 tỷ baht và doanh số bán hàng đã giảm đáng kể. Kết quả phân tích thực nghiệm về việc tránh thuế thuốc lá ở Thái Lan năm 2023 cho thấy doanh thu thuế thuốc lá lên tới 70 tỷ baht, trong đó doanh thu thuế bị thất thoát do hàng hóa bất hợp pháp ước tính khoảng 23 tỷ baht, tương đương 25% tổng doanh thu thuế thuốc lá. Phân tích cho thấy năm 2023 số lượng thuốc lá lậu đã tăng 22,3% so với năm 2022, và trước đó tăng 15,5% vào năm 2022 so với năm 2021. Ông nói, doanh thu từ nguồn thu từ thuốc lá hợp pháp sụt giảm đã làm giảm 50% lượng thuốc lá thu mua từ nông dân trong ba năm qua, làm giảm thu nhập của 500.000 nông dân.

Malaysia áp dụng cách tăng thuế đột ngột với mức thuế TTĐB tăng thêm hơn 40% vào năm 2015. Theo Oxford Economics, ngay sau khi Malaysia thực hiện việc tăng thuế trong năm 2015, thị phần thuốc lá lậu năm 2016 tại Malaysia tăng gần 40% so với năm 2015 và đến năm 2020 thị phần thuốc lá lậu đã chiếm 64% thị trường Malaysia.

Tương ứng với việc gia tăng thị phần thuốc lá lậu, thị phần thuốc lá hợp pháp tại Malaysia vào năm 2016 đã giảm ngay lập tức 26%; cho đến năm 2020 đã giảm 42% so với năm 2015. Trong khi đó tổng sản lượng thuốc tiêu thụ tại Malaysia (tính cả thuốc lá hợp pháp và bất hợp pháp) tiếp tục tăng đều khoảng 5%/năm (và chỉ giảm nhẹ vào năm 2020 do tình hình Covid 19). Thất thu thuế TTĐB năm 2018 của Malaysia lên tới 4,8 tỷ RM.

Trước khi rời Liên minh châu Âu (EU), Anh là nước có mức thuế gián thu đối với thuốc lá cao nhất trong số các thành viên EU bởi chính sách kiểm soát thuốc lá của quốc gia này được thể hiện thông qua chính sách "đánh thuế thuốc lá cao vì sức khỏe". Điều này đã dẫn đến tỉ trọng thuế rất cao trong giá bán lẻ thuốc lá. Sau đó tiếp tục tái cơ cấu thuế TTĐB đối với thuốc lá. Cụ thể là từ năm 2011, giảm mạnh thuế TTĐB theo tỷ lệ phần trăm từ 24% xuống 16,5% trong khi cấu phần thuế tuyệt đối tăng lên khoảng 30%. Sau đó, từ năm 2017, Anh ban hành chính sách thuế TTĐB tối thiểu (MET). Mức giá sàn được áp dụng cả hai thành phần thuế là thuế tuyệt đối và thuế theo tỷ lệ phần trăm. Mức thuế suất MET hiện tại (từ ngày 27 tháng 10 năm 2021) là 347,86 bảng Anh trên 1.000 điếu thuốc.

Như vậy, kể từ ngày 20/5/2017, thuế TTĐB đối với thuốc lá ở Anh được tính trên cơ sở thuế tuyệt đối (tính trên 1.000 điếu thuốc lá) cộng với 16,5% giá bán lẻ, nhưng không thấp hơn số thuế TTĐB tối thiểu (347,86 bảng Anh tính trên 1000 điếu thuốc lá).

Việc thực hiện tăng thuế thuốc lá và áp thuế tiêu thụ đặc biệt tối thiểu (MET) ở mức cao dẫn đến gánh nặng thuế rất cao và khiến việc hút thuốc trở nên vô cùng đắt đỏ (hiện nay thuế thuốc lá vào khoảng 5,26 bảng Anh/gói 20 điếu, cộng với 16,5% trên giá bán lẻ và thuế GTGT).

Chính sách áp thuế thuốc lá cao quá mức nói trên đã thúc đẩy thị trường tiêu thụ thuốc lá bất hợp pháp và thuốc lá giả. Buôn bán thuốc lá lậu đã trở thành một vấn đề nổi cộm ở Anh (chiếm khoảng 20% thị phần). Điều này dẫn đến tăng nguy cơ gây hại cho sức khỏe cũng như thất thu thuế (ước tính mức thất thu luôn ở mức khoảng 2,3 - 2,5 tỷ bảng Anh trong giai đoạn 2016-17 cho đến các năm 2019-2020).

Đức là minh chứng rõ ràng cho việc tăng thuế TTĐB quá mức (giai đoạn 2002-2005) ở cả hai cấu phần thuế theo tỷ lệ phần trăm và thuế tuyệt đối đã dẫn đến việc giá bán lẻ thuốc lá hợp pháp tăng mạnh, từ đó khiến người tiêu dùng hướng tới các lựa chọn thay thế khác (lượng tiêu thụ thuốc lá có xuất xứ từ nước ngoài tăng gấp đôi).

Hậu quả là lượng tiêu thụ thuốc lá hợp pháp giảm khoảng 34% (giảm từ 145,2 tỷ xuống 95,8 tỷ điếu thuốc lá). Điều này khiến Chính phủ đã mất một nguồn thu đáng kể trong khi các vấn đề về buôn lậu và thương mại xuyên biên giới tăng cao.

Từ năm 2005 trở đi, cấu phần thuế theo tỷ lệ phần trăm bắt đầu giảm dần trong khi cấu phần thuế tuyệt đối đã bắt đầu tăng dần đều. Với xu hướng này, Đức đã có thể đạt được mục tiêu tăng doanh thu của chính phủ cũng như giảm tiêu dùng.

Năm 2010, bằng cách thực hiện Mô hình Thuế Thuốc lá theo hướng tăng dần thuế TTĐB một cách vừa phải trong một khoảng thời gian cụ thể (5 năm), Chính phủ Đức đã có được nguồn thu ngân sách dễ dự đoán hơn. Đồng thời, các doanh nghiệp không cần phải tăng giá bán lẻ thuốc lá lên quá cao.

Chính sách này đã giúp ngành thuốc lá Đức trở nên ổn định hơn. Theo các báo cáo thống kê, nguồn thu ngân sách trung bình kể từ khi thực hiện mô hình này (tính từ năm 2011- 2019) đã tăng hơn 4,2% so với giai đoạn từ năm 2006 - 2010.

5 nội dung cơ bản cần được giải quyết

Từ những kinh nghiệm quốc tế thực tiễn, chúng tôi cho rằng, Thuế TTĐB đối với thuốc lá, cần đảm bảo đạt hiệu quả toàn diện và tránh những hệ lụy có thể lường trước, vì vậy để lộ trình tăng thuế đối sản phẩm thuốc lá trong dự thảo Luật thuế TTĐB (sửa đổi) cần giải quyết 5 nội dung cơ bản sau:

Thứ nhất: Thuế có xu hướng tăng nhiều lần, nhưng vẫn chưa phát huy được tác dụng như mong muốn là khuyến khích người tiêu dùng giảm sử dụng thuốc lá, đồng nghĩa với việc chưa cải thiện được sức khỏe của người dân thông qua việc giảm tiêu dùng thuốc lá.

Thứ hai: Luật Thuế TTĐB hiện hành chưa tiếp cận được với các thông lệ quốc tế, cách đánh thuế vẫn chỉ tập trung vào thuế tương đối là 75% đánh trên giá xuất xưởng. Trên thế giới, nhiều nước đang thực hiện chính sách đánh thuế hỗn hợp bao gồm thuế tương đối và kể cả thuế tuyệt đối tức là mức tiền cố định trên một đơn vị sản phẩm, điều này khiến người tiêu dùng phải chần chừ hơn khi mua thuốc lá.

Thứ ba: Luật Thuế TTĐB vẫn đang tập trung vào thu, mà chưa hướng đến chi, tức là số tiền thu được từ tăng thuế cần được chi cho các chương trình. Như vậy, để hoàn thiện pháp luật thuế TTĐB đối với sản phẩm thuốc lá, trên cơ sở đó đảm bảo đạt hiệu quả toàn diện và tránh những hệ lụy có thể lường trước.

Thứ tư: Cần phải có lộ trình triển khai phù hợp, không nên tăng đột ngột thuế TTĐB đối với mặt hàng thuốc lá nhằm tránh những tác động tiêu cực.

Thứ năm: Lựa chọn phương án là tăng thuế suất thuế TTĐB đối với thuốc lá hoặc đánh thuế hỗn hợp, bên cạnh đánh thuế TTĐB đối với thuốc lá thì áp dụng mức thuế tuyệt đối cho 1 đơn vị sản phẩm thuốc lá bán ra. Việc áp dụng thuế hỗn hợp đối với thuốc lá hiện đã được nhiều nước trên thế giới áp dụng.

Như vậy, việc xây dựng chính sách thuế, không có chính sách nào là hoàn hảo và có thể áp dụng chung cho các quốc gia với lý do như: đặc điểm, quy mô phát triển kinh tế, và hành vi hút thuốc lá ở mỗi quốc gia là khác nhau,... Tuy nhiên, một chính sách thuế theo thông lệ tốt nhất hoặc có hiệu quả phải đảm bảo đã được xem xét kỹ lưỡng những tác động đến các bên liên quan khác nhau có thể bị ảnh hưởng bởi thuế suất hoặc việc cải cách cơ cấu thuế. Bên cạnh đó, sự thành công một chính sách thuế đòi hỏi một cơ cấu hoàn thiện để tạo ra thêm nguồn thu ngân sách để có thể được sử dụng để tài trợ cho các chương trình hiệu quả cụ thể đối với các mục tiêu phát triển y tế và xã hội của một quốc gia.