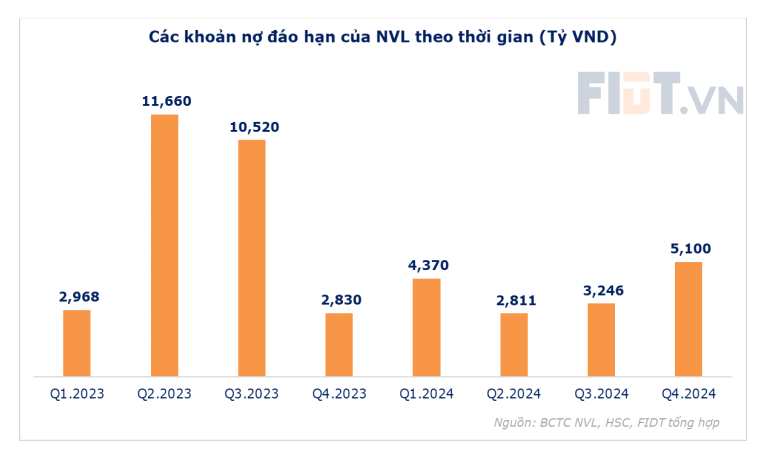

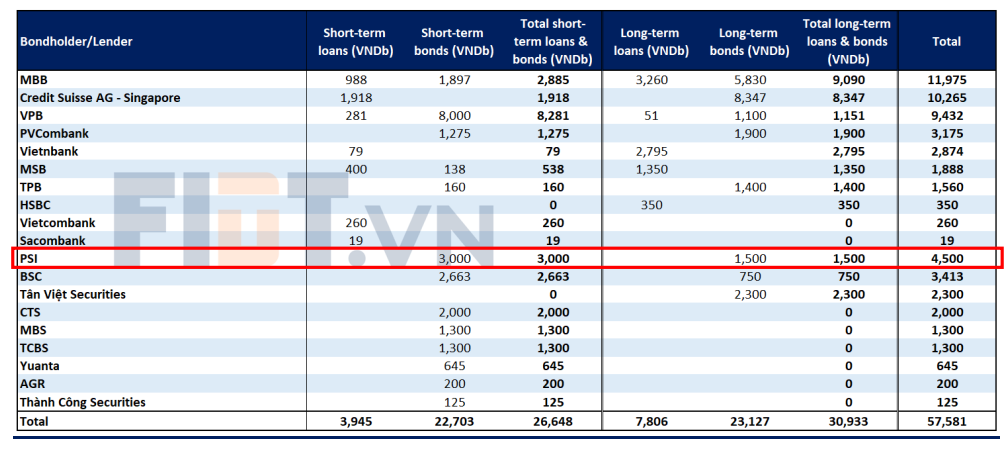

Theo tổng hợp số liệu của FIDT, hiện tổng nợ của Novaland (NVL) và các công ty liên quan khoảng hơn 57 nghìn tỷ phân bổ đáo hạn như sau:

Những rủi ro còn phải đối mặt

Quý 1 có thể xem là thấp điểm của các khoản nợ đáo hạn đối với NVL tuy nhiên tập đoàn đã cho thấy sự khó khăn trong việc xoay dòng tiền để trả nợ. Cụ thể, NVL đã không thể thanh toán các khoản nợ đến hạn khi mà lô trái phiếu phát hành thông qua PSI mã NVLH2123009 giá trị 1 nghìn tỷ VND Novaland đã không hoàn thành nghĩa vụ thanh toán gốc và lãi.

Trong khi đó áp lực nợ đáo hạn là rất lớn trong quý 2 và quý 3 (như hình trên). Do đó, FIDT cho rằng, nếu không đổ vỡ thời điểm này thì cũng khó “sống sót” ở 2 quý sau nếu không có sự cải thiện mạnh về dòng tiền.

Theo như ban lãnh đạo thì khoảng hơn 10 nghìn tỷ tiền gửi của NVL tại các ngân hàng thương mại (đang bị phong tỏa) sẽ đủ điều kiện để giải toả khi Novaland hoàn thiện một số thủ tục pháp lý và kịch bản tốt sẽ là NVL sớm giải quyết được vấn đề pháp lý và có tiền để thanh toán các khoản nợ.

Tuy nhiên, theo FIDT, khoản tiền này vẫn là chưa đủ để doanh nghiệp giải quyết các khoản nợ trong năm nay nhất là trong bối cảnh dòng tiền kinh doanh được dự phóng sẽ rất xấu khi mà: Các sản phẩm của NVL thuộc phân khúc cao cấp, nhu cầu thực thấp rất nhạy cảm với môi trường lãi suất cao; tình trạng cắt lỗ do lãi suất tăng và hết ân hạn lãi có thể khiến làn sóng “cắt lỗ” hàng loạt tại các dự án và không có dòng tiền về nhà phát triển dự án ở đây là Nova, chưa kể ảnh hưởng tới niềm tin người tiêu dùng trong tương lai.

Kịch bản xấu hơn là các trái phiếu của NVL đồng loạt bị cross–default và các khoản tín dụng ngân hàng bị giảm chất lượng về các nhóm nợ xấu hơn sẽ khiến việc huy động vốn cho hoạt động càng trở nên khó khăn hơn.

Có khe cửa “hẹp” nào cho NVL không?

FIDT cho rằng để NVL vượt qua được giai đoạn khó khăn này thì cần rất nhiều yếu tố ủng hộ cùng lúc như: (1) Nghị định 65 sửa đổi sớm được thông qua cho phép NVL đàm phán giãn nợ với các trái chủ hoặc thanh toán bằng tài sản khác, (2) NVL bán bớt được tài sản để trả nợ, (3) Sự đồng thuận của trái chủ cho phép NVL giãn nợ/tái cơ cấu nợ hoặc hoán đổi thành khoản vay/hoán đổi lấy tài sản, (4) NVL giải quyết xong các vấn đề pháp lý tại các dự án để các ngân hàng gỡ phong toả nguồn tiền, từ đó có thể thực hiện tiếp các dự án và cải thiện dòng tiền hoạt động kinh doanh.

Ảnh hưởng đến hệ thống ngân hàng

Tính đến ngày 23/02/2023, tổng dư nợ tín dụng và trái phiếu của nhóm Novaland ước ở mức 57,6 nghìn tỷ VND, trong đó dư nợ ngắn hạn 26.7 nghìn tỷ và dài hạn 30,9 nghìn tỷ VND. Hiện tại, lô trái phiếu phát hành thông qua PSI mã NVLH2123009 giá trị 1 nghìn tỷ VND Novaland đã không hoàn thành nghĩa vụ thanh toán, do đó FIDT đánh giá có thể xảy ra trường hợp cross – default (vỡ nợ chéo) các trái phiếu NVL đã phát hành và suy giảm chất lượng nợ của Novaland tại các ngân hàng.

Theo quy định thì tất cả các khoản tín dụng tại các NHTM trong hệ thống đối với 1 chủ thể sẽ được sếp vào 1 nhóm nợ cao nhất theo phân loại nợ tại tất cả các NHTM. Theo đó, một khoản tín dụng của NVL bị sếp hạng xấu đi tại 1 ngân hàng sẽ buộc hệ thống NHTM chuyển toàn bộ tín dụng đang cấp cho NVL vào nhóm xấu nhất đó.

Với việc không trả được NVLH2123009, FIDT cho rằng tình huống xấu là tất cả dự nợ tín dụng trên sẽ có nguy cơ cao chuyển sang nhóm nợ xấu, cụ thể là nhóm 3. Qua đó, nợ xấu của hệ thống ngân hàng Việt Nam có thể tăng thêm hơn 40 tỷ (loại trừ Credit Suisse và dự phóng một phần không nắm giữ bởi hệ thống ngân hàng).

FIDT nhân định, việc NVL có thể hoàn thành nghĩa vụ trả nợ đúng hạn là khá bất khả thi trong bối cảnh hiện tại khi mà doanh nghiệp khó thể xoay dòng tiền từ nguồn mới cộng thêm dòng tiền kinh doanh được dự phóng sẽ tiêu cực trong năm nay. Điều này dẫn đến hậu quả rất xấu cho tập đoàn cũng như đem đến rủi ro hệ thống không nhỏ cho thị trường bất động sản cũng như ngân hàng nói chung.

Cụ thể, các khách hàng đã mua sản phẩm của NVL không thể nhận bàn giao nhà đúng tiến độ mà vẫn phải trả lãi vay ngân hàng. Các trái chủ không nhận được khoản thanh toán đúng thời hạn hoặc thậm chí phải giải quyết bằng việc giải chấp tài sản thế chấp. Rủi ro bất ổn xã hội lớn khi rất nhiều nhà đầu tư cá nhân (từ trái phiếu đến bất động sản) phải gánh chịu hậu quả từ sự kiện này.

Ngoài ra, theo FIDT, việc Novaland mất khả năng thanh toán nợ sẽ dẫn đến vấn đề suy giảm chất lượng nợ trong hệ thống ngân hàng dẫn đến các ngân hàng liên quan phải tăng trích lập dự phòng rủi ro. Do đó, kết quả kinh doanh của nhóm ngân hàng nhiều khả năng sẽ suy giảm trong năm 2023.