Trái phiếu bất động sản hiện là tâm điểm của thị trường hiện nay. Theo số liệu của FiinRatings, tính đến hết tháng 10, giá trị trái phiếu bất động sản đang lưu hành có quy mô 445 nghìn tỷ VNĐ, tức chiếm gần 34% trong tổng trong tổng giá trị trái phiếu riêng lẻ đang lưu hành và chiếm gần 50% tổng giá trị trái phiếu của các tổ chức doanh nghiệp phi tài chính (đạt hơn 896 nghìn tỷ VNĐ).

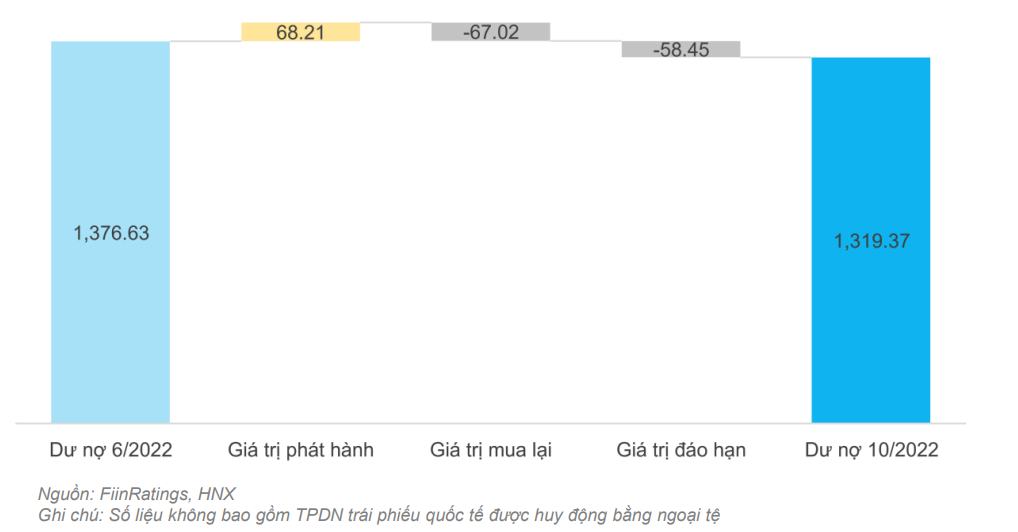

Tuy nhiên, trong bối cảnh phát hành mới gần như đóng băng, thị trường tiếp tục chứng kiến hoạt động mua lại gia tăng trong tháng 10 vừa qua. Điều này làm cho dư nợ trái phiếu nội địa giảm hơn 15,8 nghìn tỷ VNĐ trong tháng 10, với giá trị mua lại và đáo hạn lần lượt là 5,81 và 10,23 nghìn tỷ VNĐ.

Biến động của thị trường trái phiếu doanh nghiệp 10 tháng đầu năm 2022

Phần lớn khối lượng trái phiếu mua lại thuộc về các tổ chức tín dụng với tổng giá trị đạt 3,09 nghìn tỷ VNĐ, chiếm 53,27% tổng giá trị mua lại của tháng 10. 21,77% giá trị trái phiếu đáo hạn thuộc về các doanh nghiệp bất động sản với giá trị đạt 2,23 nghìn tỷ VNĐ.

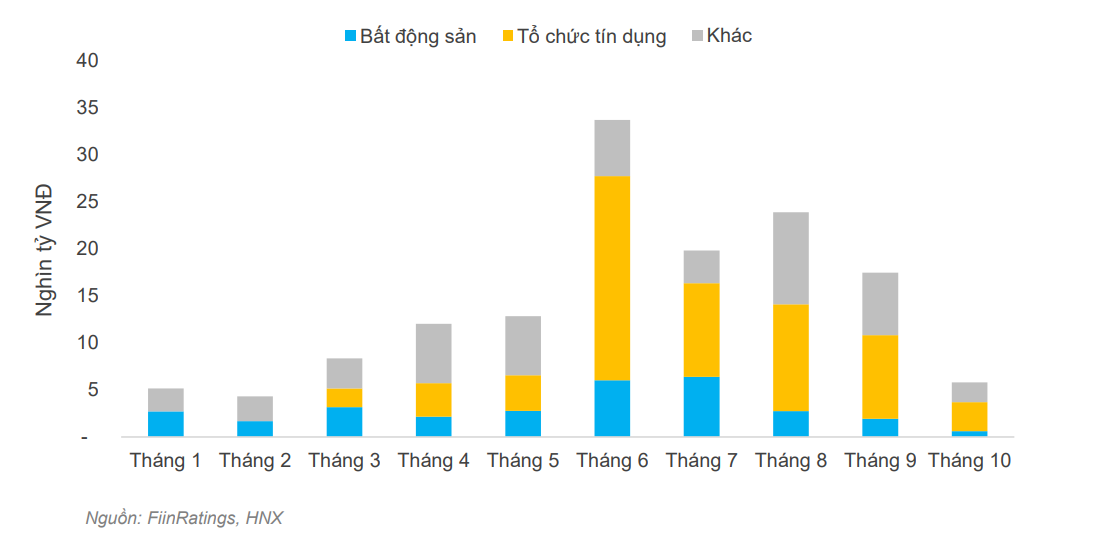

10 tháng đầu năm 2022, giá trị mua lại trái phiếu doanh nghiệp đạt 143,44 nghìn tỷ VNĐ, tăng 41,9% so với cùng kỳ 2021, tập trung vào các trái phiếu cận đáo hạn. Bất động sản và Tổ chức tín dụng là 2 lĩnh vực có khối lượng mua lại trái phiếu lớn nhất, đạt 21,1% và 63,6% giá trị mua lại từ đầu năm. Đặc biệt, ngành bất động sản chứng kiến hoạt động mua lại đột biến vào tháng 6 – 7, đạt 12,425 nghìn tỷ VND (tương đương 41% tổng giá trị 10 tháng đầu năm 2022)

Giá trị mua lại trái phiếu 10 tháng đầu năm 2022

Mặc dù hoạt động rút trước hạn của nhà đầu tư và mua lại trái phiếu doanh nghiệp đã phát hành gây không ít khó khăn về dòng tiền cho doanh nghiệp, tuy nhiên, điều này cũng đã góp phần giảm đáng kể áp lực từ số dư trái phiếu sẽ đáo hạn còn lại tại thời điểm hiện nay. Số liệu cập nhật của FiinRatings cho thấy, tổng giá trị trái phiếu bất động sản sẽ đáo hạn sau ngày 15/11/2022 đến ngày 31/12/2022 chỉ còn ở mức 21,85 nghìn tỷ VNĐ.

Bên cạnh đó, FiinRatings nhận định, việc mua lại trước hạn trái phiếu doanh nghiệp là dấu hiệu tích cực cho vấn đề thanh khoản hiện nay đặc biệt đối với các doanh nghiệp có đủ tiềm lực tài chính và giảm thiểu gánh nặng nợ vay trong bối cảnh lãi suất tăng cao hiện nay.

Ngoài những điểm sáng đem lại cho thị trường, hoạt động mua lại tăng lên đột ngột trong thời gian ngắn cũng đang tạo ra áp lực không nhỏ. Cụ thể, thị trường bất động sản trong 10 tháng đầu năm nay chứng kiến mức thanh khoản thấp đã khiến hàng tồn kho của nhiều doanh nghiệp bất động sản tăng mạnh, làm giảm dòng tiền của các đơn vị này. Trong khi đó, một số doanh nghiệp không chủ động mua lại trái phiếu doanh nghiệp mà bị nhà đầu tư yêu cầu tất toán trước hạn do e ngại các thông tin tiêu cực lan truyền.

Cẩn trọng trước nguy cơ chuyển từ rủi ro trái phiếu sang một tài sản rủi ro khác

Trước áp lực các khoản nợ trái phiếu gần đến hạn phải trả, một số doanh nghiệp đã tìm cách hoán đổi trái phiếu, tái cấu trúc các khoản vay. Thay vì mua lại trái phiếu phát hành, thanh toán tiền cho trái chủ, nhiều doanh nghiệp phát hành khuyến khích nhà đầu tư hoán đổi trái phiếu kèm theo điều kiện hấp dẫn.

Theo thông báo của một doanh nghiệp bất động sản gửi đến khách hàng, có 2 lựa chọn nhằm bảo đảm an toàn cho trái chủ khi có giao dịch với doanh nghiệp.

Thứ nhất, nhà đầu tư sử dụng giá trị khoản thanh toán đến hạn để mua ngay các bất động sản và nhận chiết khấu 20% theo giá bán niêm yết của chủ đầu tư cho các khách hàng hiện hữu. Đối với khoản thanh toán chưa đến hạn, nếu nhà đầu tư có nhu cầu đặt mua bất động sản thì cũng áp dụng như trên.

Thứ hai, nhà đầu tư có khoản thanh toán đến hạn hoặc chưa đến hạn sử dụng khoản thanh toán để đầu tư các bất động sản của chủ đầu tư kèm theo cam kết mua lại, và chính sách ưu đãi lớn, giảm tới 50% theo giá bán niêm yết của chủ đầu tư.

Theo đánh giá của FiinRatings, hoạt động tái cấu trúc nợ của một số tổ chức phát hành thời gian qua là một dấu hiệu khá tích cực cho vấn đề thanh khoản của thị trường. Biện pháp này giúp giải quyết vấn đề áp lực dòng tiền trả nợ trong ngắn hạn trước làn sóng yêu cầu tất toán trước hạn của trái chủ.

Đặc biệt đối với phương án chuyển đổi trái phiếu sang bất động sản, nếu nhà đầu tư có tiền nhàn rỗi và thấy giá bất động sản hợp lý, có tiềm năng thì có thể chuyển sang bất động sản thay vì trái phiếu. Trong khi đó, doanh nghiệp phát hành trái phiếu cũng chấp nhận tình trạng chiết khấu tài sản là sản phẩm bất động sản.

Tuy nhiên, tổ chức này cũng đưa ra lưu ý tới những yếu tố rủi ro mới như khi trái chủ được chuyển đổi sang sản phẩm bất động sản tương ứng nhưng yếu tố pháp lý dự án vẫn còn chưa chắc chắn.

Về hồ sơ pháp lý, nhiều dự án bất động sản hiện nay chưa có hợp đồng mua bán nhà ràng buộc quy định cụ thể quyền và nghĩa vụ của các bên, được “hợp thức hóa” bằng hợp đồng góp vốn, hợp đồng hợp tác đầu tư… Bởi vậy, nếu có tranh chấp trong tương lai, nhà đầu tư có thể “mất trắng” khi các hình thức hợp đồng này vô hiệu.

Mặt khác, một số dự án hiện vẫn còn nằm trên giấy hoặc đã ngừng thi công trong thời gian dài vì nhiều nguyên nhân, không xác định được cụ thể khả năng tiếp tục thực hiện dự án hoặc không có bảo lãnh bàn giao của ngân hàng cũng là rủi ro cho trái chủ khi thực hiện chuyển đổi...

Đồng quan điểm này, một số chuyên gia cũng cho rằng, hoạt động "hàng đổi hàng" này hoàn toàn hợp lệ, ít rủi ro hơn và có lợi cho cả đôi bên. Trong đó, doanh nghiệp có thể giảm lượng hàng tồn kho cũng như giảm gánh nặng tìm vốn để trả nợ trái phiếu.

Tuy nhiên, các nhà đầu tư cần đặc biệt quan tâm đến pháp lý của sản phẩm bất động sản đó, tiến độ triển khai cũng như thời điểm dự kiến có giá trị sử dụng/thương mại. Bởi lẽ, hình thức trên có tới 50% là sản phẩm hình thành trong tương lai, do đó nếu quá chủ quan, nhà đầu tư có nguy cơ chuyển từ rủi ro trái phiếu sang một tài sản rủi ro khác.

Trước áp lực các khoản nợ trái phiếu gần đến hạn phải trả, các doanh nghiệp đã tìm cách tái cấu trúc các khoản vay dưới nhiều hình thức.

Đơn cử như hình thức chuyển đổi trái phiếu sang cổ phiếu. Mới đây, Citigroup Global - một chủ sở hữu trái phiếu Tập đoàn Novaland đã chuyển đổi 5 trái phiếu thành 270.729 cổ phiếu NVL. Theo đó, 5 trái phiếu mệnh giá 200.000 USD, tương đương với hơn 23 tỷ đồng của Citigroup Global sẽ được chuyển đổi thành cổ phiếu với giá 85.000 đồng/cổ phiếu.