Cơ sở cho dự báo này đến từ động lực chung với sự phục hồi tăng trưởng và đi cùng là nhu cầu hấp thụ vốn của nền kinh tế.

Dư địa tín dụng bán lẻ và địa ốc

Thống kê của Tổng Cục thống kê cho thấy trong 10 tháng đầu năm nay, cả nước ghi nhận hơn 202,3 nghìn doanh nghiệp đăng ký thành lập mới và quay lại hoạt động, tăng 9,1% so với cùng kỳ năm ngoái. Mặc dù tổng vốn đăng ký bổ sung giảm nhẹ 4,7%, số vốn bình quân mỗi doanh nghiệp tăng 2,2%, cho thấy sự ổn định và cải thiện dần trong năng lực tài chính của các doanh nghiệp. Ngoài ra, chỉ số PMI tháng 10/2024 đạt 51,2 điểm, phản ánh sự phục hồi mạnh mẽ của hoạt động sản xuất. Đồng thời, cán cân thương mại hàng hóa xuất siêu 23,31 tỷ USD trong 10 tháng đầu năm, hỗ trợ niềm tin kinh tế và khả năng tiếp cận vốn…

“Tất cả các yếu tố này hội tụ, tạo nền tảng vững chắc cho tín dụng nói chung, đặc biệt bán lẻ tiếp tục mở rộng trong thời gian tới”, các chuyên gia phân tích VPBankS nhận định.

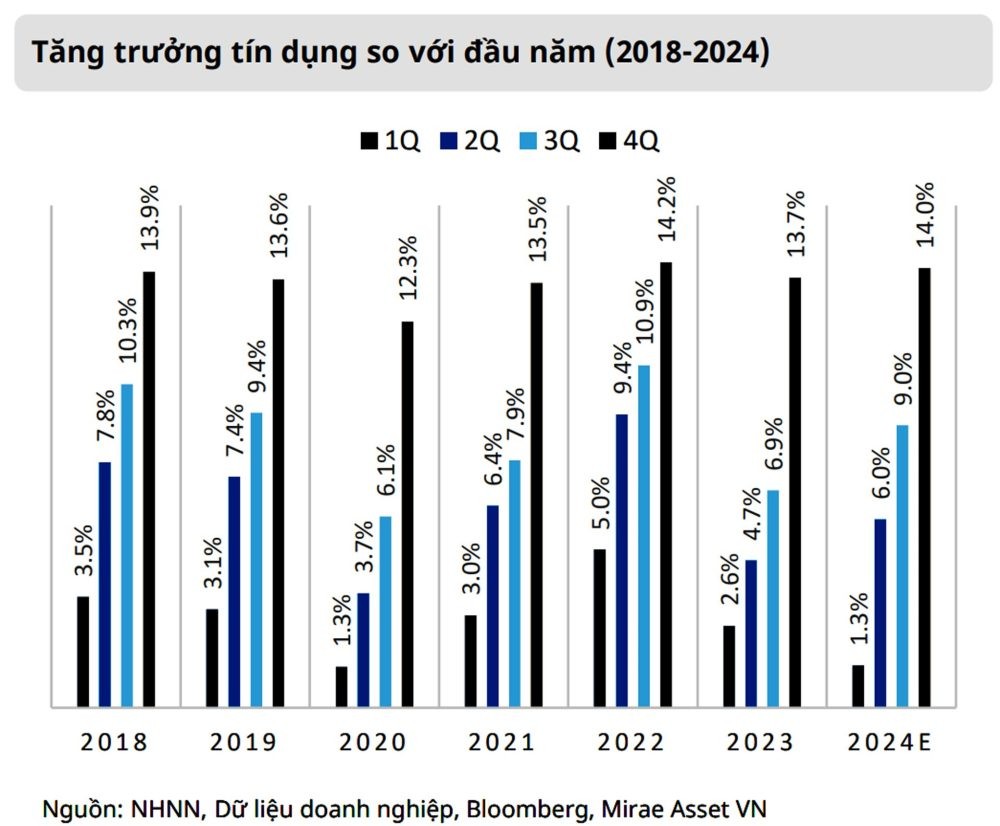

Tăng trưởng tín dụng so với đầu năm giai đoạn 2018-2024. Nguồn: NHNN, Dữ liệu doanh nghiệp, Bloomberg, Mirae Asset Việt Nam.

Thống kê của VPBankS ghi nhận dư nợ bán lẻ ở các ngân hàng bán lẻ tăng trưởng trung bình ở mức 7%, trong đó tăng trưởng lớn nhất là ACB (11,7%) chủ yếu từ mảng cho vay mua nhà (tăng 14,1%). Ở mảng cho vay ô tô, VPBank đang có mức tăng trưởng tốt nhất với 8,6%, thị phần đứng thứ 2 thị trường, sau VIB. VIB lại đứng đứng đầu trong trong trưởng cho vay hộ kinh doanh.

Cùng với chính sách của Chính phủ về kích cầu tiêu dùng nói chung và các chính sách riêng như Nghị định 109/2024/NĐ-CP về chính sách giảm 50% lệ phí trước bạ với ô tô lắp ráp sản xuất trong nước, các chuyên gia VPBankS kỳ vọng sẽ tiếp tục góp phần hỗ trợ thị trường, giúp cho vay tiêu dùng – vay mua ô tô trở thành động lực mới cho tín dụng bán lẻ và là động lực tăng trưởng tín dụng của một số ngân hàng có thị phần cho vay ô tô lớn như VPBank, VIB, TPBank.

Đối với cho vay tiêu dùng địa ốc, theo nhận định của bà Nguyễn Hoài Thu – CFA, Tổng Giám đốc Khối đầu tư Chứng khoán, VinaCapital, nhiều NHTM đã và đang có các chương trình cho vay kích cầu mua sở hữu nhà ở hấp dẫn, đi cùng với các chính sách hỗ trợ cho thị trường bất động sản (BĐS) phục hồi. Do đó, tín dụng cho vay mua BĐS có thể lệch tỷ trọng dư nợ và tốc độ tăng trưởng so với các ngành khác, nhưng trong bối cảnh hiện nay, đây là cú hích lớn cho tăng trưởng cũng như đóng góp cho GDP cả năm 2024.

“Nhờ sự phục hồi gần đây của thị trường BĐS, đặc biệt tại khu vực miền Bắc, dư nợ cho vay đối với các chủ đầu tư BĐS, các công ty xây dựng và cho vay mua nhà đã tăng mạnh tại những ngân hàng có mối quan hệ chặt chẽ với ngành BĐS, bao gồm TCB, MBB, VPB, HDB, TPB và MSB”, SSI Research cho biết.

Mục tiêu trong tầm tay?

Có thể thấy những thông tin đáng chú ý từ dữ liệu này: Thứ nhất, tăng trưởng tín dụng lĩnh vực BĐS – lĩnh vực nền phục hồi, sẽ hỗ trợ sự phục hồi của các ngành liên quan như xây dựng, vật liệu xây dựng, nội thất, kiến trúc… và hàng loạt các ngành liên quan gián tiếp như bán lẻ, du lịch, khách sạn… “Tốc độ lan tỏa phục hồi để hấp thụ vốn vay tại các lĩnh vực này sẽ cân đối tỷ trọng dư nợ cho vay BĐS tại những tổ chức đã tăng trưởng trước đó”, TS Nguyễn Hoàng Hiệp, Chuyên gia kinh tế, cho biết.

Thứ hai, sự dịch chuyển dòng vốn đầu tư (từ chứng khoán) có thể sang kênh BĐS và các kênh khác, hứa hẹn cải thiện thanh khoản – dòng tiền cho các doanh nghiệp, qua đó cũng giúp giải phóng thêm dư địa hấp thụ vốn.

Nhìn vào số liệu tăng trưởng tín dụng, một số NHTM như LPBank, ACB, MSB, HDBank đã chững lại so với đầu năm. Còn các ngân hàng tư nhân nhỏ tăng trưởng rất mạnh mẽ như TPBank, BVB, VIB, Nam A Bank.

Trên thực tế, NHNN vào đầu tháng 12 đã nới thêm room tín dụng chủ động cho các tổ chức tín dụng (TCTD) trong hệ thống và được biết nhiều TCTD nhận room trên 18%. Sự chủ động này nằm trong chính sách điều hành linh hoạt của NHNN từ đầu năm đến nay, cho phép các ngân hàng mở rộng thêm khả năng giải ngân đối với tệp khách hàng có nhu cầu (nhiều TCTD cho biết đã xếp hàng chờ sẵn trước đó), mở rộng dư nợ cho vay song song hỗ trợ thanh khoản giúp nguồn vốn có điều kiện giữ mặt bằng giá thấp.

Các điều kiện nói trên giúp động lực “đua” tăng giải ngân để tạo đà cho năm 2025 từ phía các TCTD thêm sức, đẩy mạnh dòng vốn bơm ra có thể đạt, thậm chí vượt so với 2023. Một lưu ý là các trụ hấp thụ vốn lẫn các điều kiện chưa tính đến cơ hội tăng tốc từ đẩy mạnh giải ngân đầu tư công, đi cùng là vốn tín dụng ngân hàng đối ứng. VPBankS dự phóng tăng trưởng tín dụng 2024 ở mức 14,83%, còn NHNN đã khẳng định mạnh mẽ chỉ tiêu tăng trưởng tín dụng 15% sẽ khả thi.