Thế giới đua tăng lãi suất

Với lạm phát vẫn ở mức cao ngất trời 7,7%, trong tháng 6/2022, Cục Dự trữ Liên bang Mỹ (Fed) hôm 15/6/2022 đã tuyên bố sẽ tăng lãi suất thêm 0,75% - lần tăng thứ ba trong năm nay và là mức tăng lớn nhất kể từ năm 1994. Trong vòng vài giờ sau động thái của Fed, ngân hàng trung ương của Brazil, Ả Rập Xê-út và các nước khác đã công bố thay đổi tỷ lệ lãi suất. Thụy Sĩ và Anh đã làm theo vào sáng 16/6.

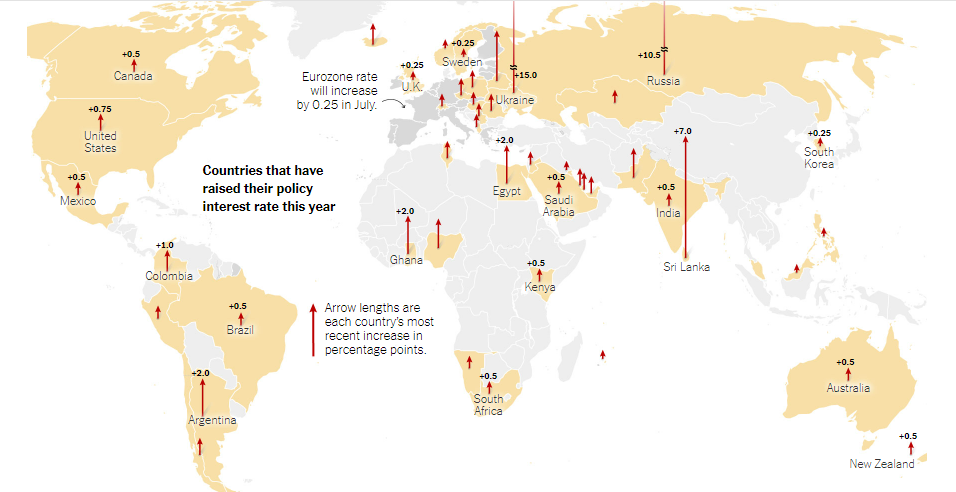

Dữ liệu từ FactSet cho thấy, cho đến ngày 16/6/2022, ít nhất 45 quốc gia đã nâng lãi suất và sẽ có nhiều động thái tương tự hơn nữa.

Lãi suất cao hơn là công cụ mạnh mẽ để chống lại giá cả tăng cao: Lãi suất cao kiến cho việc vay tiền trở nên đắt đỏ hơn, ảnh hưởng đến nhu cầu của người tiêu dùng và việc mở rộng kinh doanh, do đó làm giảm tốc độ tăng trưởng kinh tế và làm chậm lại việc tuyển dụng lao động. Điều đó có thể dẫn đến tăng trưởng thu nhập yếu hơn đối với các hộ gia đình và giảm định giá đối với các công ty, cuối cùng sẽ kéo lạm phát xuống. Đây là một hành động cân bằng tinh tế.

Khi đại dịch Covid-19 xảy ra vào năm 2020, các quốc gia đều phản ứng bằng việc cắt giảm lãi suất để hỗ trợ nền kinh tế. Giờ đây, những rắc rối trong chuỗi cung ứng do đại dịch gây ra, xung đột Nga - Ukraine đã khiến giá cả tăng cao và một lần nữa buộc các ngân hàng trung ương phải nhúng tay vào.

Cho đến nay, lạm phát không có dấu hiệu giảm bớt. Giá tiêu dùng của Mỹ đã tăng trở lại trước khi giá xăng tăng và nhiều loại hàng hóa và dịch vụ tăng giá mạnh hơn. Xung đột ở Ukraine có thể tiếp tục đẩy giá hàng hóa lên cao, trong khi nỗ lực kiềm chế Covid-19 ở Trung Quốc và các cuộc đình công của công nhân ở Hàn Quốc có nguy cơ làm gián đoạn thêm việc sản xuất. Nhu cầu ở Mỹ phần lớn vẫn mạnh, mặc dù đã có dấu hiệu sớm giảm bớt và người tiêu dùng ở một số nơi khác trên thế giới đang bắt đầu quay trở lại.

David Malpass, chủ tịch Ngân hàng Thế giới, cho biết trong một báo cáo tháng này: “Xung đột ở Ukraine, tình trạng bế tắc ở Trung Quốc, gián đoạn chuỗi cung ứng và nguy cơ lạm phát giảm đang ảnh hưởng đến tăng trưởng. Đối với nhiều quốc gia, suy thoái sẽ khó tránh khỏi”.

Chủ tịch FED Jerome Powell cho biết, FED sẽ tiếp tục tăng lãi suất khi cần thiết trong suốt cả năm nếu lạm phát không giảm.

Khi Fed tăng lãi suất chuẩn, thẻ tín dụng, khoản vay sinh viên, khoản vay mua nhà và ô tô, tài khoản tiết kiệm, hoạt động hàng ngày của các doanh nghiệp… sẽ bị ảnh hưởng.

Chẳng hạn, với khoản vay 400.000 USD tại Mỹ, lãi suất thế chấp tăng đã biến khoản thanh toán lãi hàng tháng khoảng 1.700 USD tăng lên gần 2.500 USD chỉ trong vài tháng.

Sự gia tăng nhanh chóng của chi phí đã khiến một số người mua nhà tiềm năng phải rời khỏi thị trường. Theo Hiệp hội các ngân hàng cho vay thế chấp, trong tháng 6, số người mua đã giảm hơn 15% so với năm ngoái.

Lãi suất thế chấp trong lịch sử của Mỹ vào những năm 1980 lên đến 15% trong bối cảnh Fed nỗ lực chống lạm phát của những năm 1970. Tuy nhiên, giá nhà tại Mỹ hiện cũng đang cao hơn bao giờ hết, đã tăng chóng mặt ở nhiều khu vực trong hai năm qua.

Chủ tịch Fed Powell đã gợi ý rằng những người có dự định mua nhà hãy đợi xem giá có ổn định hay không.

"Tôi sẽ nói, nếu bạn là một người mua nhà, một người trẻ tuổi đang tìm mua nhà: Bạn cần thiết lập lại một chút. Chúng ta cần quay trở lại nơi cung và cầu quay trở lại với nhau và lạm phát ở mức thấp một lần nữa và lãi suất thế chấp lại thấp”, Chủ tịch Fed nói.

Trong khi đó, những người thắng cuộc trong cuộc chiến chống lạm phát này được cho là những người có tiền trong tài khoản tiết kiệm trong ngân hàng. Kể từ khi đại dịch bắt đầu và Fed giảm lãi suất, lãi suất trung bình cho một tài khoản tiết kiệm thông thường dao động quanh mức 0,06%. Bây giờ, với việc tăng lãi suất chuẩn của Fed, lãi suất cũng đang tăng lên. Một số ngân hàng, đặc biệt là ngân hàng internet, đang bắt đầu đưa ra mức lãi suất tiết kiệm từ 1% trở lên.

Vì sao Việt Nam không tăng lãi suất?

Trước xu hướng tăng lãi suất trên toàn thế giới, giữa tháng 6/2022, Phó Thống đốc Thường trực Ngân hàng Nhà nước Việt Nam (NHNN) Đào Minh Tú cho biết, NHNN sẽ tiếp tục giữ nguyên các mức lãi suất điều hành mặc dù chịu áp lực từ xu hướng nới lỏng tiền tệ, tăng lãi suất trên toàn cầu, nhằm tạo điều kiện để tổ chức tín dụng tiếp cận nguồn vốn từ NHNN với chi phí thấp, qua đó có điều kiện giảm lãi suất cho vay hỗ trợ khách hàng phục hồi sản xuất - kinh doanh.

Lãnh đạo NHNN đánh giá thời gian tới sẽ có nhiều khó khăn phải đối mặt, trong đó là nguy cơ lạm phát. Thậm chí, lạm phát đã không còn là nguy cơ mà đang hiện hữu. Trong nước, giá cả hàng hóa, xăng dầu cũng nóng lên thời gian gần đây, chịu tác động từ các biến động địa chính trị trên thế giới.

Trước những biến động tiêu cực từ kinh tế thế giới (Fed tăng lãi suất, xung đột giữa Nga, Ukraina, giá dầu tăng mạnh…), quỹ đầu tư VinaCapital cho rằng, các chính sách của Việt Nam đã đưa ra trong suốt thập kỷ qua để bảo vệ nền kinh tế khỏi những cơn bão kinh tế toàn cầu đã và đang giúp Việt Nam chống chịu tốt hơn với những tác động tiêu cực trên toàn cầu, đặc biệt là từ Mỹ và châu Âu.

Bên cạnh đó, lạm phát ở Việt Nam vẫn đang ở mức khiêm tốn - trái ngược hoàn toàn với hầu hết các nền kinh tế phát triển và mới nổi. Với tỷ lệ lạm phát hiện ở mức dưới 3% so với cùng kỳ năm 2021, VinaCapital kỳ vọng lạm phát cả năm 2022 của Việt Nam sẽ đạt mức trung bình 3,5% (CPI của Việt Nam có khả năng đạt đỉnh ở mức khoảng 5,5% so với cùng kỳ năm ngoái trong nửa sau của năm 2022, sau đó giảm xuống 4,5% vào cuối năm).

Theo đại diện Ngân hàng Nhà nước, việc Fed tăng lãi suất sẽ gây áp lực nhất định lên điều hành tỷ giá của Việt Nam. Tuy nhiên, đại diện Ngân hàng Nhà nước cũng khẳng định sẽ điều hành tỷ giá linh hoạt theo phương châm “dĩ bất biến, ứng vạn biến”.

Với các chuyển động tại thị trường tài chính lớn nhất thế giới, các chuyên gia của Công ty Chứng khoán VnDirect cho rằng lãi suất huy động sẽ tiếp tục tăng từ giờ đến cuối năm 2022 do lãi suất USD tăng và áp lực lạm phát tại Việt Nam tăng cao trong những quý tới. Tuy nhiên, mức tăng sẽ không lớn với dự báo lãi suất từ nay tới cuối năm tăng thêm khoảng 30-50 điểm cơ bản. Lãi suất tiền gửi kỳ hạn 12 tháng của các ngân hàng thương mại có thể tăng lên 6,0-6,2%/năm vào cuối năm 2022 (hiện ở mức bình quân là 5,7%/năm), vẫn thấp hơn so với mức trước đại dịch là 7,0%/năm.

Thực tế, trong tháng 6/2022, nhiều ngân hàng tiếp tục tăng lãi suất huy động, với biên độ phổ biến 0,1 - 0,5%/năm, thậm chí có nhà băng như VIB điều chỉnh tăng mạnh nhất trên thị trường, thêm 0,8% cho kỳ hạn 6 tháng, lên mức 5,8%/năm.