Đánh giá của các chuyên gia Khối Nghiên cứu Phân tích – CTCK Maybank (MSVN), cho biết, trong kịch bản xấu, ước tính khoảng 30-40% nợ trái phiếu và bất động sản sẽ chuyển thành nợ xấu, và việc này sẽ làm tăng thêm 4% tỷ lệ nợ xấu/ tổng dư nợ (NPL).

Việc gia tăng các khoản nợ khó đòi trên thực tế, được nhiều NHTM ghi nhận, không chỉ khu trú trong 2 lĩnh vực có nguy cơ tạo cục máu đông cao là trái phiếu và bất động sản, mà còn ở các lĩnh vực sản xuất kinh doanh nói chung, do giai đoạn kinh doanh vừa qua của các doanh nghiệp gặp khó khăn với môi trường kinh doanh lãi suất cao và nhu cầu tiêu thụ thấp.

Dù vậy, dữ liệu thống kê của MIBG ghi nhận, tỷ lệ nợ xấu cho vay bất động sản của hệ thống ngân hàng hiện đã vượt qua mốc của 2017. Theo đó, NPL 2017 là 2,48%. NPL của cuối 2022 là 2,47% -sát sao với mốc của đúng 5 năm trước. Trong vòng 7 tháng qua, khó khăn của bất động sản tăng lên bất chấp các tín hiệu tích cực ở một số khu vực, doanh nghiệp nhờ chính sách gỡ khó cho thị trường của Chính phủ, với NPL tại cuối tháng 7 là 2,58%.

Các ngân hàng có dư nợ cho vay bất động sản tỷ lệ cao/ tổng dư nợ theo ghi nhận của DĐDN trên dữ liệu 6 tháng đầu năm 2023 (tính theo tỷ lệ giảm dần) là Techcombank (33,68%), VietBank (17,98%), VPBank (15,22%), SHB (14,84%), HDBank (12,05%), MSB (8,82%), TPBank (7,75%), Saigonbank (6,62%), KienLongBank (6,47%), MB (5,75%), PG Bank (4,81%), và VIB (0,72%). Tuy nhiên, tính giá trị nợ vay bất động sản, thì các ngân hàng Big 4 với thị phần cho vay lớn, tổng dư nợ cao, cũng được “điểm tên” top đầu.

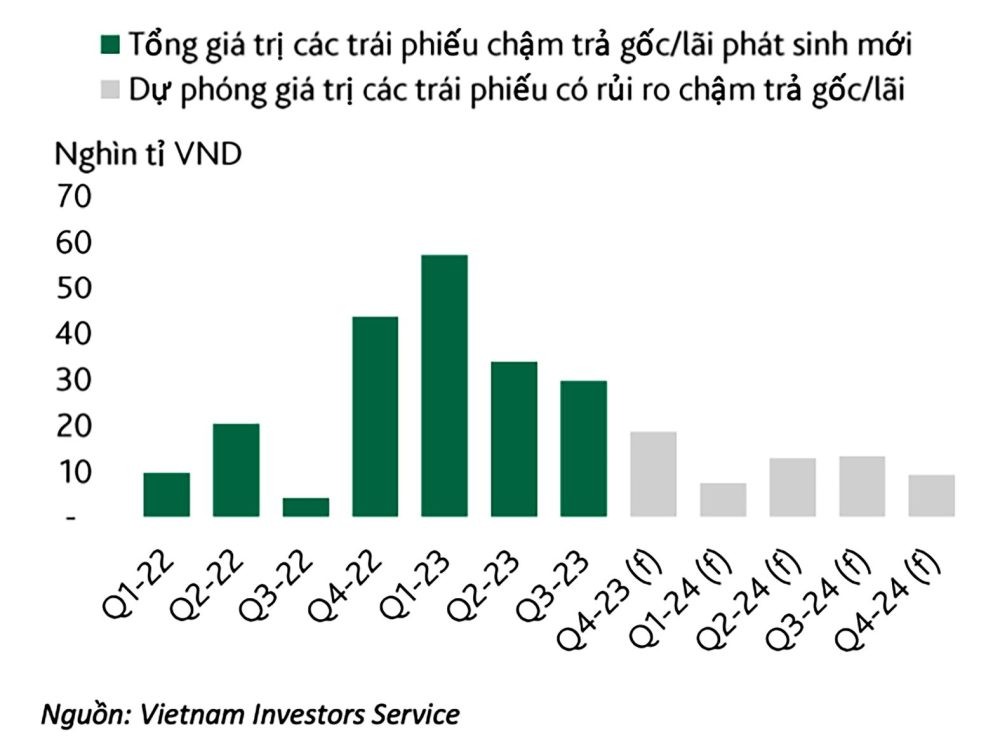

Ở góc độ trái phiếu, theo VBMA, trong bối cảnh hoạt động sản xuất kinh doanh của nhiều doanh nghiệp vẫn còn khó khăn, thị trường bất động sản vẫn trầm lắng, nhiều doanh nghiệp vẫn gặp khó về dòng tiền và hạn chế khả năng tiếp cận nguồn vốn, danh sách các doanh nghiệp chậm thanh toán các nghĩa vụ nợ trái phiếu vẫn tiếp tục tăng lên.

“Tính đến ngày 03/10/2023, có khoảng 69 doanh nghiệp nằm trong danh sách chậm nghĩa vụ thanh toán lãi hoặc nợ gốc trái phiếu doanh nghiệp theo thông báo của HNX. Chúng tôi ước tính, tổng dư nợ trái phiếu doanh nghiệp của các đơn vị này là khoảng 176,1 nghìn tỷ đồng, chiếm khoảng 17,8% dư nợ trái phiếu doanh nghiệp toàn thị trường. Phần lớn trong số các tổ chức phát hành này là các doanh nghiệp thuộc nhóm bất động sản”, VBMA thống kê.

Khi các doanh nghiệp chậm thanh toán các nghĩa vụ nợ trái phiếu, nếu không đàm phán được trái chủ gia hạn, và nếu Nghị định 08 hết hiệu lực vào cuối năm nay không có sửa đổi để kéo dài quyền gia hạn trả nợ cho tổ chức phát hành, khả năng vi phạm nghĩa vụ trả nợ chéo của các doanh nghiệp sẽ kéo NPL của hệ thống ngân hàng sẽ tiếp tục tăng lên.

“Sự thận trọng của các NH trong cho vay hiện nay, phần nào giải đáp nỗi lo chất lượng dư nợ trong tương lai”, một chuyên gia nói thêm.