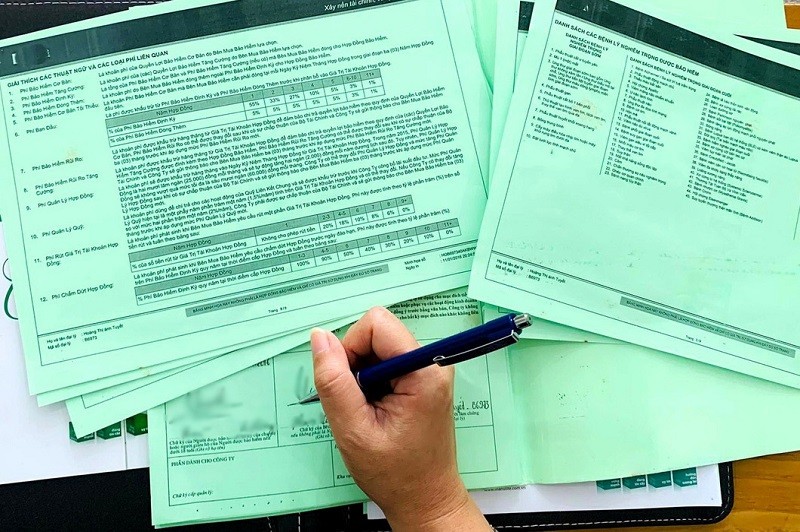

Theo Thông tư 67/2023/TT-BTC hướng dẫn Luật Kinh doanh bảo hiểm vừa được Bộ Tài chính ban hành, để hạn chế tình trạng ép khách hàng vay vốn ngân hàng mua bảo hiểm kèm khoản vay, Bộ Tài chính cấm các nhà băng không được bán bảo hiểm liên kết đầu tư cho khách hàng trước và sau giải ngân 60 ngày.

Bộ Tài chính cấm các nhà băng không được bán bảo hiểm liên kết đầu tư cho khách hàng trước và sau giải ngân 60 ngày

Bên cạnh quy định về hoạt động bán chéo bảo hiểm qua kênh ngân hàng, Bộ Tài chính cũng đưa thêm nhiều ràng buộc với đại lý tư vấn bảo hiểm nói chung. Thứ nhất, trong quá trình tư vấn, đại lý bảo hiểm hoặc nhân viên của đại lý tổ chức phải cung cấp đầy đủ, chính xác các thông tin về sản phẩm, sử dụng tài liệu do doanh nghiệp bảo hiểm cung cấp.

Thứ hai, với các sản phẩm bảo hiểm phức tạp như sản phẩm bảo hiểm liên kết đầu tư, Bộ Tài chính yêu cầu thêm phải ghi âm quá trình tư vấn sản phẩm bảo hiểm…

Thứ ba, doanh nghiệp bảo hiểm kịp thời phối hợp với tổ chức hoạt động đại lý để kiểm tra, rà soát, xử lý các khiếu nại của bên mua bảo hiểm liên quan đến việc tư vấn của nhân viên tổ chức hoạt động đại lý và xử lý vi phạm (nếu có).

Thứ tư, tại mỗi chi nhánh của tổ chức tín dụng có hoạt động đại lý bảo hiểm phải đảm bảo tối thiểu ba nhân viên được đào tạo và có chứng chỉ đại lý bảo hiểm phù hợp với loại hình bảo hiểm mà tổ chức tín dụng làm đại lý; có hệ thống công nghệ thông tin phù hợp, bảo đảm cung cấp đầy đủ, chính xác, kịp thời các thông tin liên quan đến hợp đồng bảo hiểm khai thác qua tổ chức đại lý.

Thứ năm, tại mỗi chi nhánh, phòng giao dịch của tổ chức tín dụng và chi nhánh ngân hàng nước ngoài phải thiết lập một quầy giao dịch riêng (hoặc bàn giao dịch riêng) để tư vấn, bán bảo hiểm. Khu vực này phải tách biệt với khu vực giao dịch, hoạt động nghiệp vụ khác của tổ chức tín dụng, chi nhánh ngân hàng nước ngoài.

Quy định này được Bộ Tài chính đưa ra sau nhiều kiến nghị, khiếu nại của người dân cho biết đã bị ngân hàng ép mua bảo hiểm nhân thọ khi đi vay vốn. Nếu không mua bảo hiểm thì không được giải ngân khoản vay, hoặc sẽ phải chịu lãi suất cho vay cao hơn.

Luật sư Nguyễn Văn Hậu, Đoàn Luật sư TP HCM cho biết, Luật Kinh doanh bảo hiểm 2022 đã được Quốc hội thông qua và chính thức có hiệu lực từ ngày 1/1/2023 và đưa vào áp dụng.

Tại mỗi chi nhánh, phòng giao dịch của tổ chức tín dụng và chi nhánh ngân hàng nước ngoài phải thiết lập một quầy giao dịch riêng (hoặc bàn giao dịch riêng) để tư vấn, bán bảo hiểm

Trên thực tiễn, những gói bảo hiểm mà các ngân hàng yêu cầu khách hàng phải tham gia bao gồm bảo hiểm tiền vay, bảo hiểm thế chấp tài sản, thậm chí là bảo hiểm nhân thọ mà không liên quan đến khoản vay. Các gói bảo hiểm không thuộc trường hợp bảo hiểm bắt buộc được quy định tại Điều 8 của Luật Kinh doanh bảo hiểm 2022, vì vậy, tổ chức cá nhân không có nhu cầu thì không cần phải tham gia các gói bảo hiểm này. Việc ép buộc khách hàng phải tham gia bảo hiểm là một trong những hành vi mà luật quy định nghiêm cấm thực hiện.

Thời gian vừa qua, nở rộ tình trạng ép khách hàng mua bảo hiểm một phần là do có sự chểnh mảng trong việc quản lý nội bộ của ngành ngân hàng. Một số ngân hàng ép khách hàng mua bảo hiểm do các chi nhánh trực thuộc đã lợi dụng sự thiếu kiểm soát của ngân hàng cấp trên để xảy ra vi phạm. Đây là vấn đề mà toàn bộ hệ thống của các tổ chức tín dụng chi nhánh, ngân hàng nước ngoài trên cả nước cần phải xây dựng các chính sách quản lý, cũng như kiểm soát chặt chẽ hơn nữa.

Năm 2016, Ngân hàng Nhà nước Việt Nam đã ban hành Thông tư số 39 về các hoạt động cho vay của các tổ chức tín dụng và chi nhánh nước ngoài đối với khách hàng của mình. Trong đó, khách hàng cần phải đảm bảo đủ điều kiện khi tiếp cận các nguồn vốn vay như: Là pháp nhân có năng lực hành vi dân sự đầy đủ; có nhu cầu vay vốn sử dụng vào mục đích hợp pháp; là các tổ chức cá nhân có phương án sử dụng vốn một cách khả thi; có khả năng tài chính để trả nợ; có tình hình tài chính minh bạch, rành mạch.

“Như vậy, khách hàng có nhu cầu vay vốn thì chỉ cần đảm bảo các điều kiện mà Ngân hàng Nhà nước quy định. Đồng thời, pháp luật cũng có quy định về các tiêu chuẩn bổ sung để xem xét với khách hàng mà tổ chức tín dụng đưa ra. Vì vậy, việc buộc khách hàng mua bảo hiểm rồi mới phê duyệt cho vay là hành vi mà luật đã nghiêm cấm và phải được ngăn chặn.

Với các trường hợp đã ký hợp đồng bảo hiểm khi tham gia khoản vay, người vay nên báo cáo với các cơ quan có thẩm quyền, sau đó tìm đến sự hỗ trợ pháp lý của các tổ chức hành nghề luật sư để nghiên cứu đầy đủ những trường hợp của mình và đưa ra hướng thích hợp, nhằm đảm bảo quyền và lợi ích hợp pháp của người đi vay”, vị luật sư khuyến nghị.